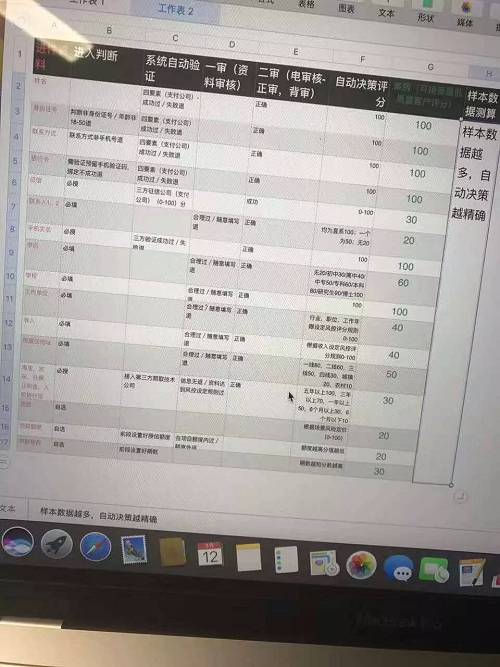

在银行时代,他们是核心职位,站在金钱的刀尖,掌握着放款的决策大权。 而如今,风控进入“数据驱动”时代,信审员成了一个“鸡肋”的职位。 面对即将被抛弃的命运,他们站在时代的岔口中,左右踌躇,难以迈步。他们有即将退场的自觉,却难以掩盖被遗弃的凄冷和纠结。 人工智能正在一步步取代人,时代滚滚向前,无人可挡,所有迟疑踌躇之人,都被残忍地碾压在车轮之下… 01 黄金时代 在金融领域,他们是第一波被驱赶到悬崖边的人。 而驱赶他们的,是人工智能。 “我要离开这个岗位,离开北京”,信审员包小新语调低沉,尽是迷茫和落寞。 而在银行时代,信审员曾经享受过风光无限,时代将他们安放到了一个重要的位置,被授予了勋章。 当时所有人申请贷款填写的资料,都会汇总到信审员手中——他们通过各种手段,来权衡这笔贷款,是放还是不放。 也就是说,他们掌握了“生杀大权”。 “信审员,是一个体面的工作”,曾经在银行当过信审员的姚金珉称,很多都是大学名校毕业生,才能进入银行担当这个职位。 2011年到2015年,是一个猛冲的年代。但凡有些商业想法的人,都气粗壮胆地做起了买卖,借贷需求旺盛。 此时,金融潮水开闸,各地线下小贷公司林立,从事线下借贷的信贷员,迎来黄金时代。 2014年开春,90后的包小新,开始了他的北漂生涯。他进入一家小贷公司,成了一名“全能”信贷员。 “进入金融行业,信审无疑是最好的一个途径,不需要太多金融学历,只要你有闯劲,敢学习,就能干”,包小新称。 那时的风控极为原始,没有信审系统。借款人先到公司填写申请资料,第二天信审员再去店面上访。 签合同的时候,包小新把借款人的手机拿过来,随机抽取几个联系人电话。 信息会装在一个信封里,封定起来,按期还款结束后,再原封不动的归还借款人。 一旦借款人逾期,信封就被打开,会联系这些人进行催收。 在银行和线下门店借款中,信审员是具有“战略核心”地位,他们是“反欺诈”的主要骨干。 在上门面访的阶段,包小新能连续和对方侃两个小时,“你需要问他店的经营情况,什么时候开的,开多久了,店员几人,通过电费单,一天的流水,各种蛛丝马迹,判断他是不是一个有诚信的人”。 而面访中,各种纷繁复杂的细节,都会“泄露天机”。 一次,有个自称卖猪肉的老板来申请贷款。对方将他带进一个猪肉的库房里,一片漆黑。 可“老板”摸索半天,却找不到开关。 “我心里大概就明白,他不是老板”,包小新判断。 “因为掌握生杀大权,很多借款人都会给信贷员塞红包,希望放他们一马”,姚金珉称。 那个年代,他们是风光无限的。 02 地位下沉 在借贷的黄金时代,除了线下借款的兴起,线上的网贷平台,也遍地开花。 一批勇敢的精英爬上时代快车,认定日夜兼程的前方,定有奇迹发生。 2015年,网贷平台增长异常惊人,数据显示,这一年,平台总量达到3769家。 此时,很多线下借贷的信审员,被挖到互联网平台。包小新也从小贷公司离职,加入了网贷行业。 新办公楼在北京最繁华的CBD,人人西装革履,手捧咖啡,那一瞬间,他终于感觉找到了金融从业者的光鲜。 但很快他就发现,所谓的光鲜,只是“虚有其表”。在线上,小额信审人员的工作和重要性被大大压缩。 线下大额借贷,金额高,单笔审核必须拼尽全力,核实真伪;而线上的贷款,多为小额,根本没有时间去每单细细审核——从成本考虑,也不需要。 他们必须,快,快,快。 在旺季,一个信审员一天需要审50单左右,一个小时需要审核4—5单,平均下来一单最多15分钟。 为了保证这15分钟的信审进度条流畅跑完,包小新精确计算过:查看客户资料2分钟,给客户打电话2分钟,第三方联系人打电话2分钟,上网查客户征信5分钟,填写审批意见2分钟。 15分钟搞定,完美。 此时,大部分的信审人员最重要的工作,就是通过电话审核,行话叫“电核”。 有时候除了联系借款人本人外,还会联系他留下的“联系人”,来进行交叉验证。 对于信审员来说,就如一段“奇幻之旅”。 “你可以遇到各种千奇百怪的人”,有的人永远说自己没空,电话那头却是麻将牌被搓得噼里啪啦;有人质疑是诈骗,扬言要报警;有的说着一口方言,不知所云…… 而这个过程,也确实还有几许门道。 姚金珉所在的银行,也开始做一些线上业务,他也加入了电核部门。 他们总结得出,虽然没有面审那样细节满地,但也可以从电话中捕捉一些蛛丝马迹。 比如,资料显示是一个大老板,电话那头却传来公交站到站的声音;有时候还能听到“哗啦哗啦”翻资料的声音,“伪造的信息太多,记不住,就会翻开资料来看”。有时候对方回答不上了,存疑,回答得太流利,也存疑,“像背书一样,都是准备好的答案”。 刚加入信贷行业的可可,也摸出了一些门道,一般他把电核分5项步骤,完成一项,打一个勾。 第一核实客户信息,第二核实使用的产品,第三问询客户还款方式,第四还款能力的评估,第五提醒客户按时还款。 一通电话下来,最少也要5分钟。  可可的信审调查表 电话那头的人,可可一个也不认识,在心里,他画出他们的肖像,熟悉他们的生活规律。 姓名,工作,上班地点,单身还是结婚…… 可可试图从自己的工作中,找出点乐趣来。 他还不知道,这个职业最大危机,已悄然而来。他们即将被一点点蚕食、瓜分,成为最微小的螺丝钉… 03 螺丝钉 突然间,时代变了,风势变了。 2016年,现金贷和消费金融崛起,所有线上平台,开始了“抢客大战”。 包小新悲伤地发现,在急速冲量的过程中,小额信审员成为最“低等而廉价”的劳动力,“纯体力劳动,每天看资料,打电话,毫无技术含量。” 他的工作,无穷无尽,停不下来。 公司实行三班倒,早班从早8点到晚6点,中班10点到晚8点,晚班则是中午12点到晚上12点,且周末只能休息一天。 最忙的时候,他一天要审核100个单子,长期下来,他犯上了严重的职业病:视力下降,腰酸背痛。 “一到高峰期,单子直接塞给你,审不完不能回家”,包小新觉得,互联网金融在急速奔跑,所有的都在催你,“客户催着放款,主管催着业绩”。 所有人都累趴下,审不动的时候,“经理实行奖励政策,审最多的第一名奖励5千,第二名三千,有些人为了钱命都拼了”。 而此时,大多数的信贷员,只能填写“推荐意见”,连决定权都丧失殆尽。  数据来源:拉勾网 信审人员,突然成为流水线中最底层一环,他们只是低廉的劳动力,重复着机械的工作,无休止的加班… 人力的速度,怎么可能拼得过机器? 为了确保每天的放款量,很多公司开始引入贷前自动化审批系统。 此时已成为信审主管的可可,感觉自己陷入了尴尬位置。 他的周边,一个个新的部门建立起来——建模组、反欺诈部、数据部等等,风控被拆分成7个部门。 但他很快发现原来的经验不够用了,风控,开始被很多“高大上”的词来包裹。 第三方征信数据、爬虫软件、白名单、黑名单、设备指纹,各种新鲜名词,可可从未听闻。 一时间,大数据、人工智能、量化风控等等概念,似乎才是真正在做风控的标配。 “有人声称懂大数据,张口就要50万年薪,公司甚至不惜百万年薪,去引进国外的风控人才”,可可看看自己刚刚过万的年薪,有点不知所措。 以前人工审一天不过50单,现在机器审核量超过一万单,在线上的高频交易中,人,几乎完败。

就连线下借贷平台,也开始渐渐用机器取代人工。

“我们的信审人力,在逐渐减少,最多的时候100多人,现在只有60人左右,未来他们将转型”,捷越联合授信评审副总监李强称。 “目前市场上用于自动化审核的额度相对较小,一般在一万以下额度,是自动审核,一到三万之间,是人工加机器,3万以上,还没有办法做的完全自动化审核”,李强称。捷越联合还是以线下5万—10万的贷款为主,因此才保留着部分信审人员。 04 何去何从 从掌握生杀大权的核心员工,到边缘廉价劳动力,再到如今的可有可无,小额信贷从业者们,发觉轰隆隆向前的时代列车,已经冲到了他们眼前。 在可可看来,技术在不断迭代,他将其分为4个时代:大数据1.0时代,有app,信审系统,客户省去了上门时间,不用排着队等待填写表格; 2.0开始引进征信系统;到了3.0接了征信,有了建模、指纹识别、人脸识别等先进技术;到了4.0,则是完全的人工智能,机器学习。 而眼下,无疑正从3.0向4.0过渡。 因为征信系统的缺失,人工智能的不健全,这个过渡阶段,仍有20%—30%的灰色地带,需要人工审核——这无疑是信审员的最后稻草。 但有不少专家断言,这个留个人工信审员的时间,不过5—10年。 “未来信审会越来越少”,捷越联合授信评审副总监李强称,未来,所谓的人力,只会用对风控系统的建立、监督、维护上,所有的决策,都将“自动化”。 “我们裁掉了信贷人员,实现了完全的审核线上化”,某知名平台的CRO称,他们完全用机器,取代了人。 “我们用数据和科技去进行驱动,完全解决了人工审批主观性、效率低等弊端”,该CRO称。 就连包小新的主管,都偷偷告诉他,让他赶紧学点新东西,“信审自动化,肯定是大势所趋”。 时代真的要抛弃他们了吗? 摆在所有信贷从业者面前的,只有两条路:要么主动转型,要么被动淘汰。可可无疑选择了第一种。 他自学了一些风控知识,也参加了一些基础的风控课程。目前,他找到一份新的工作,负责初级的策略模型和数据分析。 “一步步来吧,既然时间给出了发展的轨迹,我们只能跟着时间往前爬”,可可说。 而包小新,却没有从绝望和不忿中走出,他心灰意冷,承受着现实的无情鞭挞和冷落。 “我要离开这个岗位,离开北京”,他决定离开北京,也离开抛弃他的信贷行业。 时间从来都是残酷无情的。

面对轰隆隆的时代列车,要么拼了命、放弃所有也要爬上去,要么就成为,时代的祭品…… |

还没有用户评论, 快来抢沙发!