2018年债券违约事件再添一例。至此,年内债券违约事件增至27起,违约债券达27只,涉及债券余额283.87亿元,包括15个发行主体。

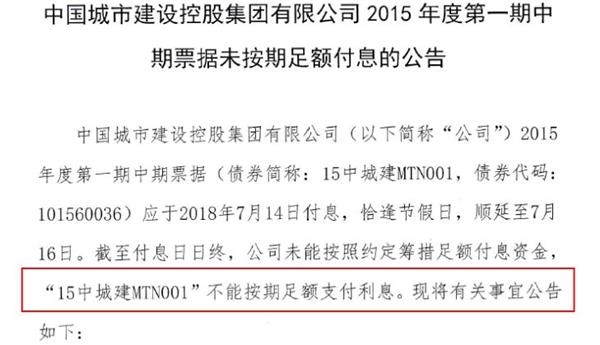

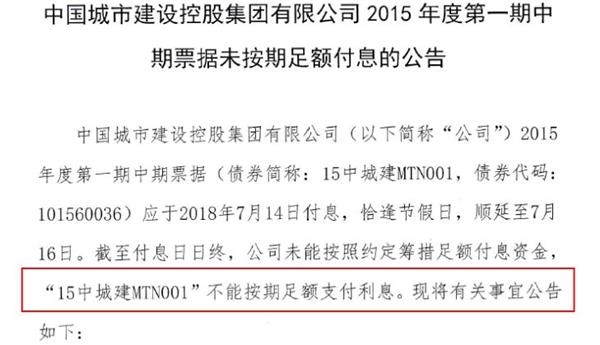

昨晚,中国城市建设控股集团有限公司(中城建)公告称,15中城建MTN001原应在2018年7月16日付息,但截至付息日日终,公司未能按照约定筹措足额付息资金,15中城建MTN001不能按期足额支付利息。

这已是15中城建MTN001第二次发生违约,也是发行人中城建的第15次债券违约。

早在2017年7月14日,中城建就发布公告称,15中城建MTN001不能按期足额支付利息,已构成了实质性违约,只是一年后面对下一个付息日,15中城建MTN001仍然无法履约付息。

据券商中国记者统计,从2014年起算,中城建旗下的9只债券已累计发生债券违约15次,涉及债券余额合计161.5亿元,涉及的主承销商包括华泰证券、广大银行、兴业银行、浙商银行、平安银行、渤海银行。就年内27起债券违约记录来看,暴雷较多的债券主承销商包括中山证券、华泰联合证券、中信证券、兴业银行和华创证券。

中城建债券11月再临付息

中城建控股昨晚公告称,公司2015年度第一期中期票据(15中城建MTN001)原应在2018年7月16日付息,但截至付息日日终,公司未能按照约定筹措足额付息资金,15中城建MTN001不能按期足额支付利息。

对于违约原因,中城建公告称,“中国城市建设控股集团有限公司因控股股权纠纷,公司融资渠道受到限制,导致资金链十分紧张。另外,公司目前正面临多起债务诉讼,部分银行账户及资产已被查封或保全。”

公告表示,截至2018年7月16日日终,公司未能按照约定筹措足额付息资金,“15中城建MTN001”未能按期足额付息,已构成实质性违约。该事件严重损害了债券持有人利益,在公开市场造成了不良影响,公司郑重向“15中城建MTN001”持有人致歉。

15中城建MTN001的主承销商为兴业银行与光大银行。

据券商中国记者统计,截至目前,中城建仍有4只债券未到期,债券余额合计91亿元,包括14中城建PPN004、15中城建MTN001、15中城建MTN002和16中城建MTN001,分别将在2019年、2020年、2020年和2021年到期。

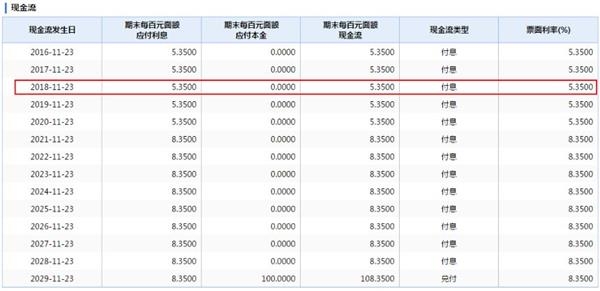

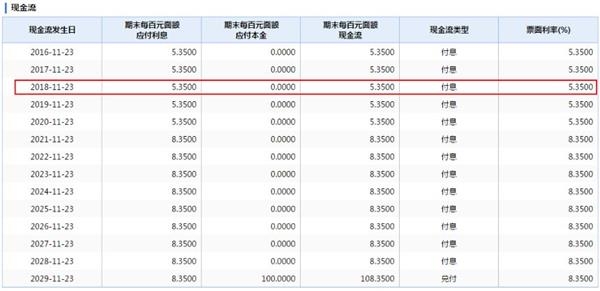

15中城建MTN001已因无法履约付息而违约,中城建下一只要面临付息压力的是15中城建MTN002,这只债券将在2018年11月23日付息,票面利率5.35%,债券余额25亿元。

同样发生在11月份,中城建的另一只债券14中城建PPN004也将在2018年11月27日付息,票面利率5.7%,债券余额30亿元。

在中城建的4只仍未到期的债券中,15中城建MTN002的主承销商是华泰证券与平安银行,16中城建MTN001的主承销商是华泰证券与浙商银行,14中城建PPN004的主承销商是光大银行。

中城建累计15次违约

15中城建MTN001已非首次违约,发行人中城建更是债券违约的老面孔。

据券商中国记者统计,2014年以来,中国城市建设控股集团旗下的9只债共发生了15次违约,包括2018年违约2次、2017年违约8次、2016年违约5次,9只债券涉及的债券余额合计达到161.5亿元。

15次的债券违约记录,来自多只债券的重复违约。

例如,2016年11月28日,中央国债登记结算公司公告称,12中城建MTN1应于2016年11月28日付息,“截止营业日终,我公司仍未收到发行人的应付付息资金,因此无法代理发行人向持有人付息”,已构成违约事件。

到了一年后的2017年11月28日,12中城建MTN1无法按期足额兑付,导致第二次违约。公司公告称,公司因控股股权纠纷,公司融资渠道受到限制,导致资金链十分紧张,另外公司目前正面临多起债务诉讼,部分银行账户及资产已被查封或保全。

与之类似,12中城建MTN2在2016年12月19日无法按期足额付息、构成违约,又在2017年12月17日的到期日再度违约。公告称,“由于中城建资金链紧张,发行人未能按照约定将”12中城建MTN2“兑付资金按时足额划至托管机构,已构成实质性违约。”

同样已两次违约的还包括14中城建PPN003、14中城建PPN004、15中城建MTN001和16中城建MTN001。

在上述中城建的9只违约债券中,光大银行承销的债券数量最多,其中14中城建PPN004、12中城建MTN2和12中城建MTN1均为光大银行单独承销,11中城建MTN1和15中城建MTN001均为光大银行担任联合承销。

此外,华泰证券担任了16中城建MTN001和 15中城建MTN002两只债的联合承销,兴业银行承担了15中城建MTN001和14中城建PPN002的联合承销。

哪家承销的债券在暴雷?

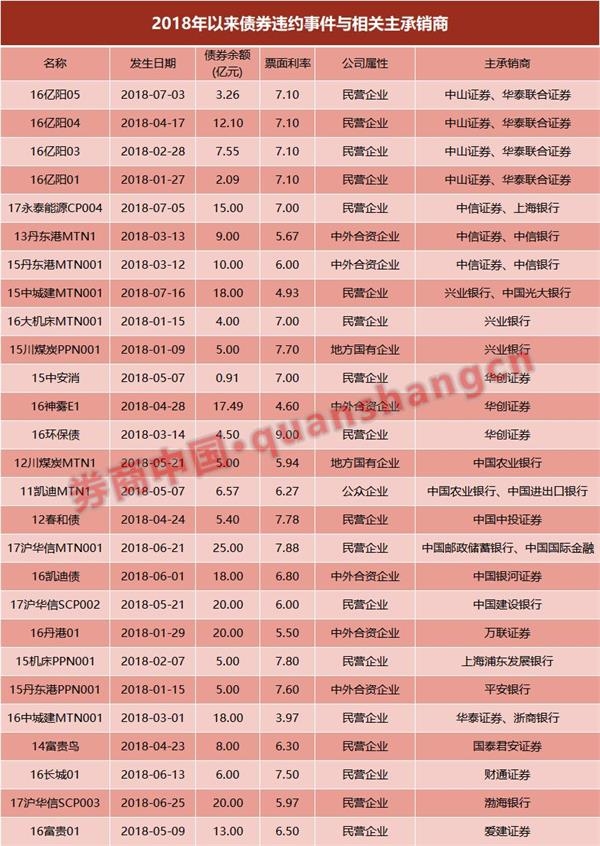

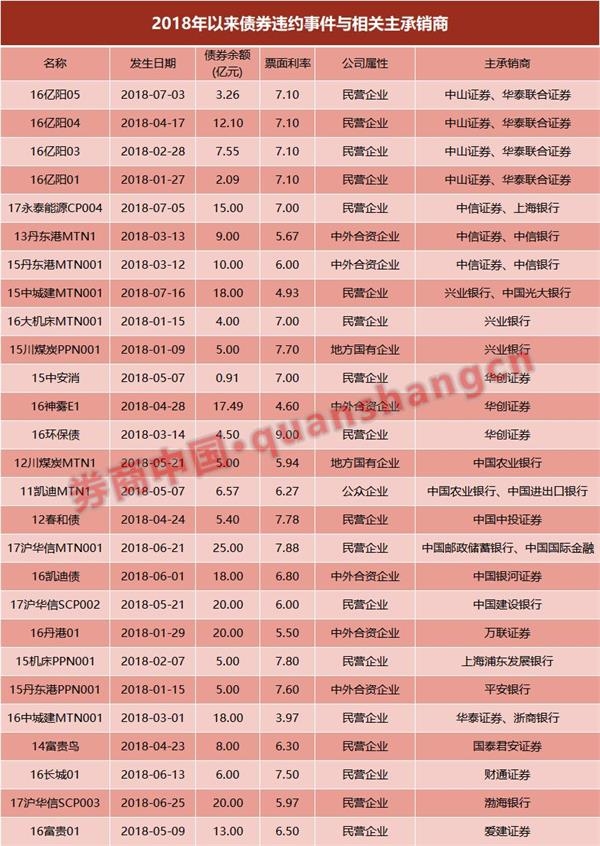

在15中城建MTN001宣告违约后,2018年的债券违约事件增至27起,违约债券达27只,涉及债券余额283.87亿元,包括15个发行主体。

这些债券主要是哪家在承销?

据券商中国记者统计,就2018年以来的27起债券违约记录来看,暴雷较多的债券主承销商包括中山证券、华泰联合证券、中信证券、兴业银行和华创证券。

2018年以来,中山证券与华泰联合证券承销的债券暴雷最多,截至目前,16亿阳05、16亿阳04、16亿阳03和16亿阳01均已宣告违约,债券余额合计达到25亿元,主承销商均为中山证券与华泰联合证券。

7月3日,亿阳集团公告称,16亿阳05原应在7月11日支付利息,公司为保护各债权人的利益,尽快实现债务兑付,目前仍在积极推动重组中,并取得一定进展,待公司重组完成后一并处理本期债券兑息事宜。

中山证券与华泰联合承销的债券4次暴雷,只涉及了一个发行主体,中信证券参与承销的3只债券宣告违约、则涉及了2个发行主体。

具体而言,17永泰能源CP004是中信证券和上海银行联合承销,13丹东港MTN1和15丹东港MTN001是中信证券和中信银行联合承销,这3只债的债券余额分别达到15亿元、9亿元和10亿元。

同样有3只债违约的承销商还包括兴业证券与华创证券。

具体而言,华创证券独立承销了15中安消、16神雾E1和16环保债,分别在今年5月、4月和3月出现违约事件,债券余额分别达到0.91亿元、17.49亿元和4.5亿元。

此外,兴业银行与光大银行联合15中城建MTN001,也独立承销了16大机床MTN001和15川煤炭PPN001,这三只债的债券余额分别达到18亿元、4亿元和5亿元。

靠谱众投 kp899.com:您放心的投资理财平台,即将起航!

|

还没有用户评论, 快来抢沙发!