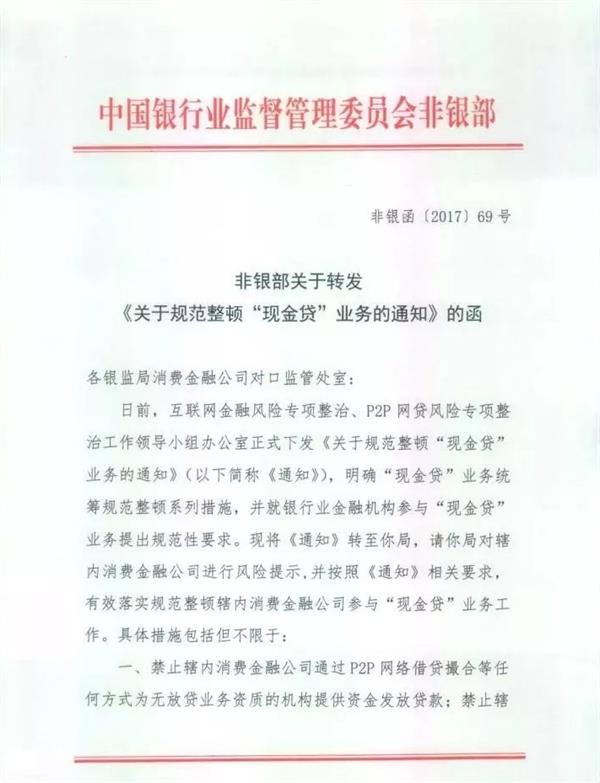

近日银监会非银部对各银监局下发《非银部关于转发<关于规范整顿“现金贷”业务的通知>的函》(以下简称《通知》),要求规范整顿辖内消费金融公司参与“现金贷”业务工作。《通知》将消费金融公司现金贷业务纳入整顿范围中。

接近监管人士介绍,文件已经发至各地银监局相关处室。

“消费金融公司所从事的业务是小额、分散、无抵押的纯信用贷款,风控外包将给机构带来巨大风险;自主风控能力是企业安身立命的根本,需要在展业过程中长时间打磨。” 马上消费金融CEO赵国庆认为。

此次规范整顿消费金融公司参与 “现金贷” 业务工作的相关措施。

首先,禁止消费金融公司通过P2P网络借贷撮合等任何方式为无放贷业务资质的机构提供资金;禁止消费金融公司通过签订三方协议等方式与无放贷业务资质机构共同出资放贷。

其次,禁止消费金融公司将授信审查、风险控制等核心业务外包;禁止消费金融公司接受无担保资质的第三方机构提供增信服务以及兜底承诺等变相增信服务;督促消费金融公司立即采取有效措施要求并保证第三方合作机构不得向借款人收取息费。

对此,一家银行系消费金融公司人士介绍,前两条都是《关于规范整顿“现金贷”业务的通知》的要求,该人士认为:“第三方机构提供导流和获客等中介化服务,应该没有问题。”

马上消费金融创始人、CEO赵国庆介绍,自主获客能力是持牌机构可持续发展的起点。缺乏自主获客能力的公司,由于业绩压力难免转向与第三方机构合作,操作过程中可能出现动作变形,准入机制、产品设计和开展业务就会不规范;而有自主获客能力的公司可以直接找到真正有需求的目标用户群,绘制精准的用户画像,提供符合用户需求的产品服务,且有助于提高风控水平。

“消费金融公司所从事的业务是小额、分散、无抵押的纯信用贷款,风控外包将给机构带来巨大风险;自主风控能力是企业安身立命的根本,需要在展业过程中长时间打磨。”赵国庆认为。

赵国庆还称,当持牌机构构建好自主风控能力、杜绝风控外包的情况,自然不存在第三方机构提供增信服务或兜底承诺,也不会出现第三方机构向借款人收取息费的情况,有助于降低企业风险、保护消费者权益。

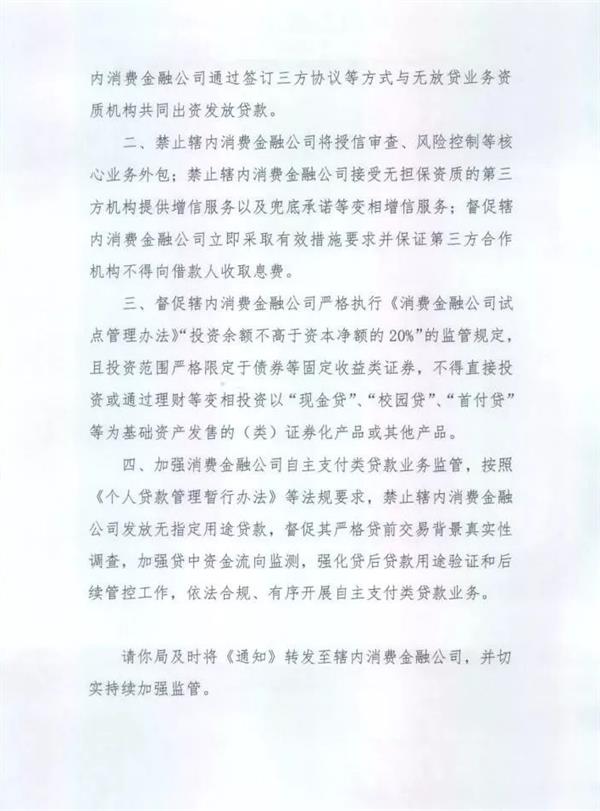

《通知》还指出,督促消费金融公司严格执行《消费金融公司试点管理办法》 “投资余额不高于资本净额的20%” 的监管规定,且投资范围严格限定于债券等固定收益类证券,不得直接投资或通过理财等变相投资以“现金贷”、“校园贷”、“首付贷”等为基础资产发售的(类)证券化产品或其他产品。

|

还没有用户评论, 快来抢沙发!