最近,一家市值253亿的上市公司,因为4.55亿债务违约,连7200万的利息都还不起了。

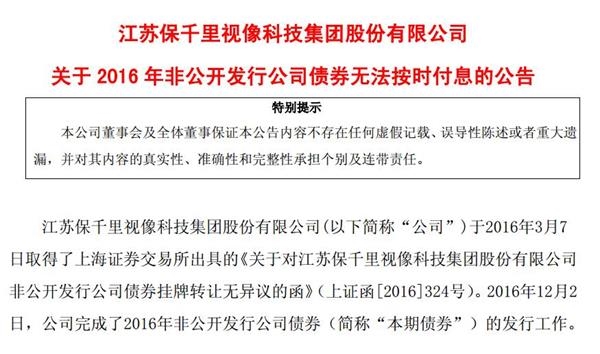

12月1日保千里晚间公告:公司债券无法按时付息到期未清偿债务约4.55亿。

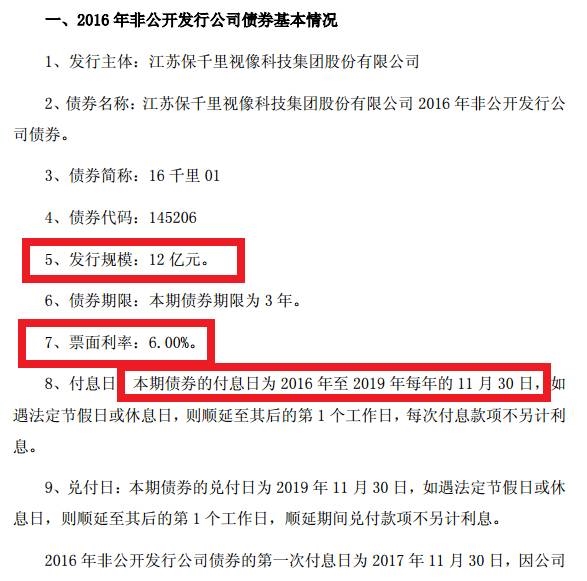

保千里2016年非公开发行公司债券的第一次付息日为11月30日,因公司目前现金流短缺等原因,公司未按时支付债券持有人的利息,共计7200万元,造成债券逾期,构成对本期债券的违约。

这一年来,保千里的麻烦不断:

先是信息披露违法违规遭证监会调查;

然后被发现借壳上市时造假受证监会处罚;

接着资产被银行封锁;

随后公司把实际控制人给告了;

现在是4.55亿债务违约,连7200万的利息都还不起;

后续还有7.2亿商票+12亿债券需要兑付……

一大批机构瑟瑟发抖,不仅包括此次债权人民生银行、上海银行、汇丰银行和深圳市嘉实商业保理有限公司,以及12亿债券的持有人:

一、虚高的30亿借壳,股东获利13.4亿

保千里是一家位于深圳南山的企业,2014年年初的时候,还没实现上市的保千里在投融圈儿的估值只有5.3个亿。而如今,这家公司的市值达到253亿了,但3年前保千里借壳上市时造假被处罚。

保千里的前身是中达股份,因为中达股份连续两年净利润为负,为了保壳,于2015年2月向保千里发行100%股权,以2.12元/股发行13.60亿股,最终收购价为28.83亿元。保千里在2015年3月成功借壳上市,上市的时候曾出现了7个涨停,最高峰达29.89元。

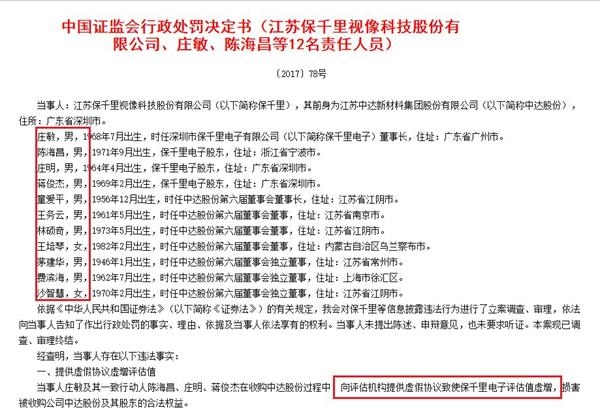

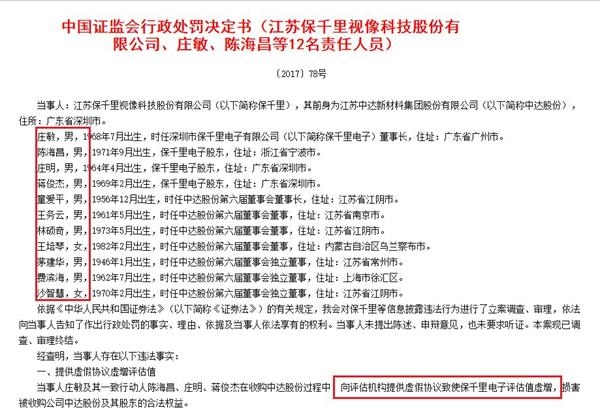

上市以后,不断有媒体报道保千里造假,直到证监会在今年的7月11日发布处罚通知书。证监会表示,在收购中达股份期间向银信评估提供了9份虚假协议,使保千里在重组时估值虚增2.7亿元,其中相关股东多获取1.29亿股。按停牌前收盘价10.39元计算,相关股东的虚增股份价值13.4亿元,其中保千里实际控制人庄敏违法违规获得股份价值约8.31亿元。

证监会最后对所有当事人罚款合计235万元。但当时保千里的故事仍极具吸引力,民生证券就发布研报认为,“本次立案调查结果对公司的主营业务不构成重大影响,公司业务布局正迎来发展机遇,影响股价的不确定因素正在消除。公司价值低估,看好公司在汽车电子领域的长期发展潜力。”

二、AI、VR风口上的保千里:引来数十家机构进局

为啥造假上市被坐实后仍获得机构的支持看好?

可能正如民生证券当时推荐的,保千里的业务都站在风口上了:汽车电子领域、人工智能领域、VR领域、大数据等。

而被保千里的故事所吸引的远远不止民生证券。

1、“智能硬件生态圈”:20亿定增套死5家机构

2015年保千里借壳4个月之后,便迅速启动了一轮20亿的定增。保千里的主营业务汽车夜视系统,借壳上市之后,保千里为了追随风口,顺应“硬件智能化”和“互联网+”的发展大趋势,布局“智能硬件生态圈”。这20亿的定增就是为了布局这个“智能硬件生态圈”。

当时入局的是5家机构分别为海富通基金、红塔红土基金、金鹰基金、中车金证和华龙证券。

然而,这本该于今年7月27日解禁的1.34亿股的定增,却由于停牌一直无法卖出(公司于7月25日停牌),相关机构也因此变为十大流通股东。而当时保千里增发时的价格为14.86元每股,而目前股价已经跌至10.39元,参与定增机构已经浮亏30%以上。

其中海富通基金和红塔红土基金持股均超过4000万股,其余3家也超过1300万股,整体浮亏金额高达6亿元,海富通基金和红塔红土基金均浮亏超过1.8亿元。

2、“VR手机”:吸引51家基金入局

随后,在2016年年底,保千里发布了一款“达令VR手机”,据说可以拍VR全景照片和视频,还有3.08克黄金和宝石做装饰,各种高端奢华。这款手机一出,更是让众多科技迷大呼,如果还有什么手机能媲美苹果的话,只有达令手机了。

因此即便当时保千里收到中国证监会的《调查通知书》,但仍吸引了不少机构入局。数据显示,2016年年报披露,已经有51家基金公司持有保千里,合计持有8630.8万股,占流通股比例为9.6%。

而从保千里的披露的2017年中报显示,公司确实在人工智能领域有众多的研究成果。2016 年公司自主研发生产了三款打令宝系列机器人。在智能驾驶、人工智能、VR等风口上的领域都有涉猎,公司也是被外界认为是“低调做研发的好公司”。

而二级市场也很买单,随后保千里市值曾一度高达近400亿元。

三、粉饰报表引来监管关注

但风口的代价也很大。

大家看到上述保千里所作的AI、VR、智能驾驶等等,是不是都觉得很熟悉,因为这些BAT等巨头也都在做。而保千里想要在这风口中不被推下悬崖,选择了大规模进行扩张投资,导致呈现“现金流只出不进”的状态。

券商研报统计,2015年-2017年三季度,经营活动现金净流量持续加大亏损,投资活动支出不断加大,极度依赖筹资活动现金流,2016年筹资活动现金净流量高达50.9亿元。

券商研报表示,“现金流只出不进”的状态,主要有两个原因造成的:

1、发行人的产品销售策略有关,

2、更重要的是与发行人过度并购扩张、并购时支付过高对价有关。

2015年3月,保千里借壳中达股份成功上市,上市后进行了一系列的资本市场操作。然而,过高的投资支出并没有转化为企业的生产能力提高,而是将有限的现金耗散在一些列的并购活动上。

例如,并购深圳市小豆科技有限公司、柳州延龙汽车有限公司、深圳市协创兄弟房车有限公司,2016年当前商誉为7.9亿元。后续,发行人继续开展一系列的并购活动,过高的溢价体现在2017年三季度商誉为24.3亿元,占总资产的比例高达22.99%。

在“现金流只出不进”的背景下,保千里的利润表却非常好看:

这就有了虚增收入和盈利的可能。

研报进一步分析,这就是导致保千里吸引监管层来推倒第一张多米诺骨牌的原因。

“粉饰报表并不会直接导致违约,但会引来监管层以及银行债权人的关注。”

于是有了下面一系列事件的发生:

信息披露违法违规:2016年12月27日,保千里收到中国证监会的《调查通知书》:“因你公司涉嫌信息披露违法违规,根据《中华人民共和国证券法》的有关规定,我会决定对你公司进行立案调查,请予以配合”。

2017年7月11日,公司及控股股东、实际控制人及其一致行动人收到中国证监会《行政处罚事先告知书》,对主要人员进行责令改正,给予警告,并分别处以罚款。

借壳上市造假:2017年7月12日,保千里发布公告,公司收到了证监会的《行政处罚事先告知书》,9份虚假文件使保千里在重组时估值虚增27339万元。

银行封资产:2017年9月4日,汇丰银行深圳分行以“有权随时单方面取消借款人的授信、有权随时要求借款人立即偿还相关贷款”等理由,冻结其定增募集资金7272.8万元。随后,平安银行等金融机构出于控制自身风险的考虑,冻结保千里部分资金及房产。

公司告实际控制人:2017年10月25日,发行人向深圳市中级人民法院提起诉讼,控股股东庄敏及其一致行动人陈海昌、庄明、蒋俊杰作为被告,诉讼其提供虚假协议,虚增资产,损害被收购公司中达股份及其股东的合法权益。

研报表示:

发行人完成了从“过度扩张”到“资金链断裂”的传导,这个过程也体现于偿债指标的恶化上。从短期偿债现金流的角度看,发行人缺乏偿债能力,难以通过自身经营、投资活动留存的现金以及类现金资产对流动负债的保障能力。一方面是经营活动现金净流量持续为负、投资活动大额支出,企业自身留存的类现金资产较少,另一方面是发行人近两年借款增幅较大,偿债压力增加。

四、银行、基金等机构扎堆踩雷

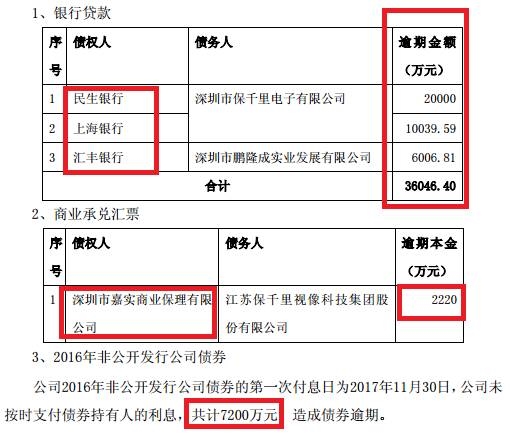

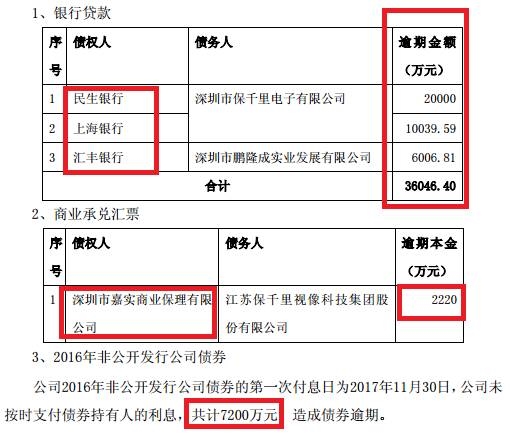

于是有了保千里确定违约:3.6亿贷款+2220万商票+12亿债券。

12月1日晚间,保千里发布公告称,公司面临流动性风险及经营性风险,多项债务逾期,其中包括部分债券无法按时付息等。

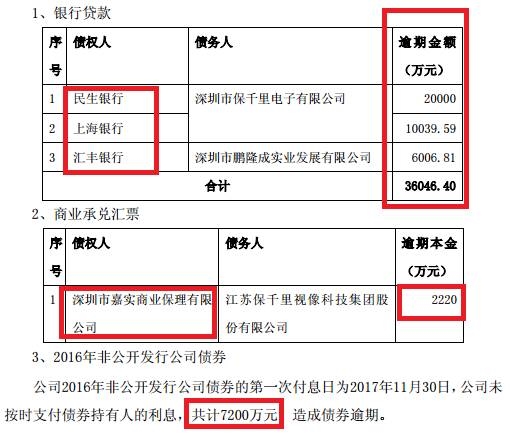

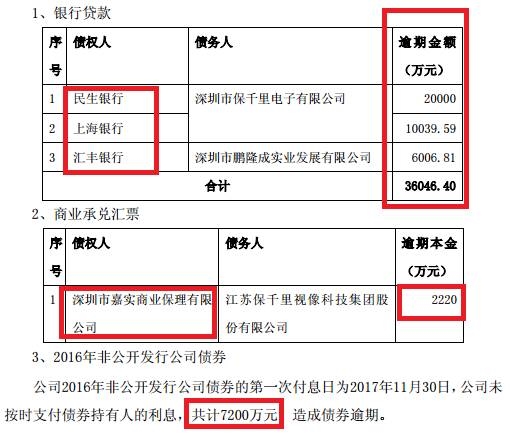

涉及到的贷款为:

1、民生银行:贷款逾期2亿

2、上海银行:贷款逾期1亿

3、汇丰银行:贷款逾期6000万

商业承兑汇票方面,债权人为深圳市嘉实商业保理有限公司,逾期本金2220万元。

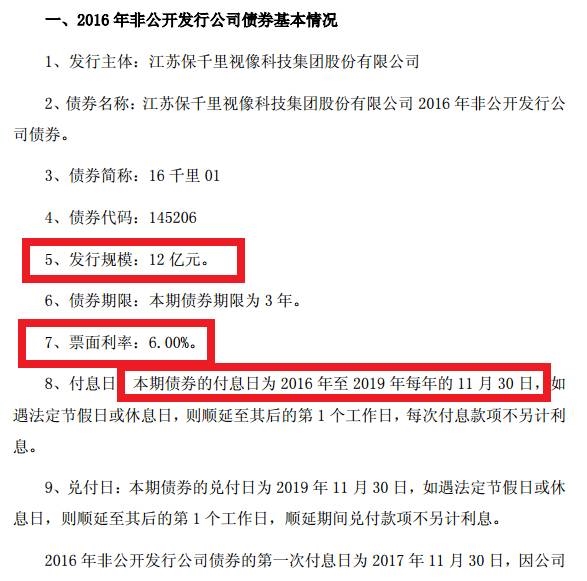

同时,16千里01的第一次付息日为11月30日,因公司目前现金流短缺等原因,未按时支付债券持有人的利息,共计7200万元,构成本期债券的违约。

值得注意的是, 16千里01债利息已违约,而余额是12亿,后续不排除继续违约的可能。

此外,根据上市公司3季度报告,公司应付的票据为7.46亿,按照公告的0.22亿已违约,如此一来还有7.24亿商票待到期兑付。

对于违约原因,保千里称,由于公司近年来在庄敏主导下过度投资,且公司及下属公司部分资金被银行冻结、提前还款,到期贷款难以续贷,公司出现流动性风险和经营风险,致使部分银行贷款未能如期偿还或续贷,到期承兑汇票未能按期兑付。

靠谱众投 kp899.com:您放心的投资理财平台,即将起航!

|

还没有用户评论, 快来抢沙发!