近日,黄浦区互联网金融风险专项整治办公室召开闭门工作会议。会上,黄浦区金融办整治办向24家互金企业宣讲了国家互联网金融整治规定,除了再次重申互金企业必须实现 “双降” 承诺外,黄浦区还在全国首次对现金贷利率封顶,要求不得超过36%。不得收取砍头息、服务费不能在本金中扣除。此外,整治办还重申P2P不得开展校园贷业务,否则不予备案。

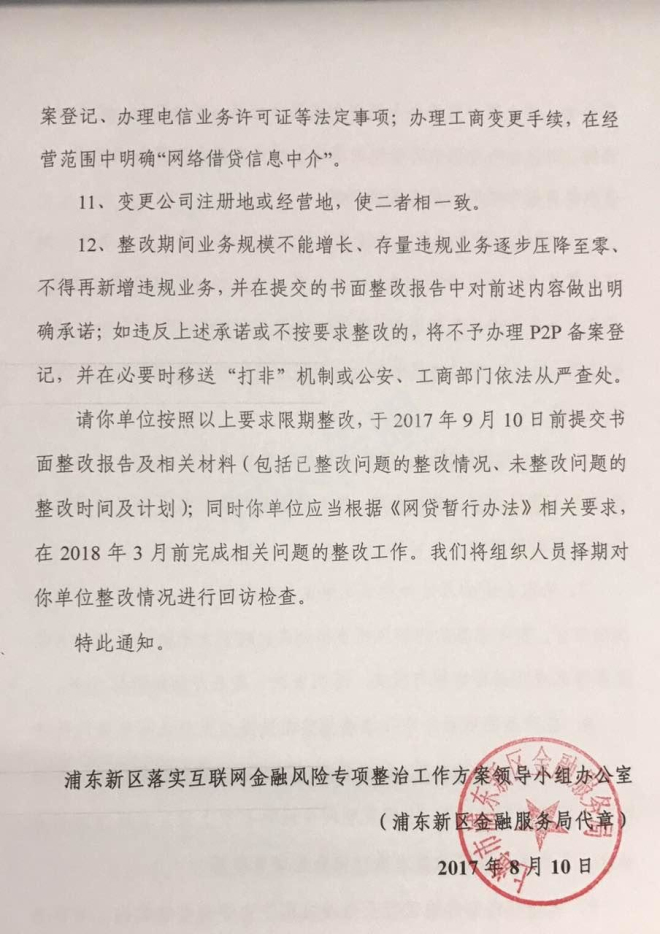

据了解,浦东新区金融局也在8月10日下发文件,要求互金平台切实履行 “双降” 承诺,否则不予备案。

上海浦东新区金融局下发的P2P整改通知

严令年化利率不得超过36%

黄浦区互联网金融风险专项整治办公室明确指出,现金贷业务必须核实借款人身份(身份信息、银行信息),利率必须在国家规定的36%以内,不得收取砍头息、服务费不能在本金中扣除、不得打乱还款顺序、不得进行暴力催收。

据了解,这是全国首个对现金贷利率提出明确封顶的地区。36%的利率意味着此前现金贷行业的狂乱繁荣走到了尽头。过去几年里,现金贷行业涌现出了上千家公司,行业规模高达6000到10000亿元。在快速发展的同时,整个行业呈现出 “高成本、高利息、高收入”的三高特征。据统计,现金贷平台的平均年化利率差别悬殊,蚂蚁金服、京东金融等持牌机构年化利率大概20%-40%;一些相对大型和知名的现金贷平台,年化利率通常超过50%;还有占市场大多数的小平台年化利率基本超过100%,极端甚至达到500%,大大超过了最高院规定的民间借贷年化利率36%以内的范围。

今年4月14日, 全国P2P网络借贷风险专项整治工作领导小组办公室发布《关于开展“现金贷”业务活动清理整顿工作的通知》和《关于开展“现金贷”业务活动清理整顿工作的补充说明》两份函件,直接将现金贷纳入互联网金融专项整治范围,为呈井喷之势的现金贷业务按下了急刹车。

《通知》中治指现金贷风控基本为零,利率、坏账率畸高,以及暴力催收等问题。但是,现金贷业务的利率如何界定、合规标准和整改方向仍较为模糊。

黄浦区互金风险专项整治办公室表示,遇到高于36%利率的现金贷平台,用户可在中国互联网举报信息平台上进行投诉。目前,黄浦区已收到十几个投诉信息,目前举报内容主要集中在:催收不当、借款利息高、收取砍头息、合同条款不清晰、虚假承诺和虚高承诺几方面。

互金企业需承诺实现 “双降”

黄浦区互金风险专项整治办公室指出,该区共24家互联网金融企业,已下发整改事实认定书的企业共18家,下发整改意见书的共16家,其中已收到反馈书面整改报告的企业共7家。据了解,企业提交书面整改报告会由上海市黄浦区金融办整治办审核后提交给上海市金融办。

另外,24家互金企业中有7家企业退出网络借贷业务,其中6家企业进行转型,1家企业进行注销,占比接近30%。

会议指出,每月的5号和26号区金融办会收集企业的上报数据,企业如有重大事项变更需上报检查小组,如股权法人变更、经营业务、合作单位、逾期规模等,并不得虚报数据。

同时,黄浦区互联网金融风险专项整治办公室要求互联网金融企业必须实现三个承诺,即 “整改过程中业务规模不得增长”、“不开展不合规业务” 和 “不合规业务的存量必须为0”。

值得注意的是,北上广和大连等地监管部门均对当地互金企业下发口头或书面通知,要求在整改期间业务规模不得增长,存量不合规业务要压降至零,不得新增不合规业务。

P2P必须是直接借贷模式

黄浦区互联网金融风险专项整治办公室对P2P提出了五点要求:1.网贷机构必须是信息中介的身份;2.业务必须是直接借贷模式;3.不得触碰红线;4.规范存管要求;5.信息披露完整。

专项整治小组要求P2P “业务必须是直接借贷模式”, 每一笔交易都需要有出借双方的电子交易合同,不能有列表清单的形式代替逐笔交易。这意味着P2P网贷机构只能发布一对一的借贷投资产品,不得将债权打包,或利用自动投标工具将投资人的资金分散投资。

今年6月,上海市金融办发布《上海网络借贷信息中介机构业务管理实施办法(征求意见稿)》,其中首次提出“存管银行属地化”,要求网贷机构必须选择在上海设有网点银行进行资金存管。本次闭门会议又再次强调了“规范存管要求”,客户资金存管必须和唯一的一家商业银行进行合作,银行必须在上海有经营实体,这也意味着部分平台不得不重新选择存管银行。

此外,银监会早在2014年就明确了P2P网贷的四条红线,一是要明确这个平台的中介性质,二是要明确平台本身不得提供担保,三是不得将归集资金搞资金池,四是不得非法吸收公众资金。

网贷不得开展校园贷业务,否则不予备案

此次,黄浦区互联网金融风险专项整治办公室明确强调,“网贷机构不得开展校园贷业务,有校园贷业务的企业一律不予备案”。

2017年6月28日,中国银监会联合教育部、人力资源社会保障部发布《关于进一步加强校园贷规范管理工作的通知》(银监发[2017]26号,下称26号文),要求各地金融办和银监局要在前期对网贷机构开展校园网贷业务整治的基础上,进一步加大整治力度。现阶段一律暂停网贷机构开展在校大学生网贷业务,并逐步消化存量业务。

《通知》下发后,大批网贷平台纷纷退出校园贷,银行等持牌队开始入场。不过,据媒体报道,近期校园贷有死灰复燃的迹象。

禁做活期产品,风险准备金必须用企业自有资金

在此次会议上,黄浦区互金风险整治办公室还特别强调了以下几项重点整改问题:

1、小额分散的要求,不得开展20万以上的业务;

2、18周岁以下,60周岁以上,在校学生,没有偿还能力的人士不能作为投资人;

3、不得在官网、APP、合同和宣传中承诺保本保息,不得设立风险准备金账户,企业如果要设立,必须用企业的自有资金,不得扣取客户的资金。

4、不能有活期产品,出借资金不能随借随取(提到了不能有新手包的活动),活期产品只能由银行来做;

5、客户资金存管必须和唯一的一家商业银行进行合作,银行必须在上海有经营实体;

附全文:

黄浦区互联网金融风险专项整治工作闭门会会议记录

2017.8.11

(黄浦区金融办整治办领导向24家互联网金融企业代表宣讲了国家互联网金融整治规定)

上海市黄浦区共24家互联网金融企业目前已下发整改事实认定书的企业共18家,下发整改意见书的共16家,其中已收到反馈书面整改报告的企业共7家。有部分企业退出网络借贷业务,有6家企业进行转型,有1家企业进行了注销。

企业提交书面整改报告会由区金融办整治办审核后提交给上海市金融办。

互联网金融企业必须实现三个承诺:

1、 整改过程中业务规模不得增长;

2、 不开展不合规业务;

3、 不合规业务的存量必须为0.

每月的5号和26号区金融办会收集企业的上报数据,企业如有重大事项变更(股权法人变更、经营业务、合作单位、逾期规模等)需上报检查小组。企业数据会由区级上报市市级再上报国家级,企业不得进行数据虚报,以免造成不良影响。

对P2P的规定要求:

1、 网贷机构必须是信息中介的身份;

2、 业务必须是直接借贷模式;

3、 不得触碰红线;

4、 规范存管要求;

5、 信息披露完整。

网贷机构不得开展校园贷,有校园贷业务的企业一律不予备案。

现金贷业务必须核实借款人身份(身份信息、银行信息),利率必须在国家规定的36%以内,不得收取砍头息、服务费不能在本金中扣除、不得打乱还款顺序、不得进行暴力催收。

目前国家已设立中国互联网金融举报信息平台,平台接到群众投诉举报后会通知各地区金融办,由市金融办下发到企业所需的区金融办进行约谈和事件警告或整改。黄浦区目前已收到十几个投诉信息,目前平台收到的群众举报内容主要集中在:催收不当、借款利息高、收取砍头息、合同条款不清晰、虚假承诺和虚高承诺几方面。

整改的几个重要问题:

1、 小额分散的要求,不得开展20万以上的业务;

2、 借款人的真实身份信息记录和还款能力等评估;

3、 投资人的真实身份信息记录,风险提示和分级管理,对投资人的财务状况、投资经验、风险承受能力等了解。18周岁以下,60周岁以上,在校学生,没有偿还能力的人士不能作为投资人;

4、 不得在官网、APP、合同和宣传中承诺保本保息,监管要求不得设立风险准备金账户,企业如果要设立,必须用企业的自有资金,不得扣取客户的资金,不得在合同和任何广告中进行宣传,也就是说不得以此向客户透露投资风险低从而招揽客户;

5、 不允许期限拆分,投资期限和借款期限不匹配不对应,长期借款被拆分为多个短期借款等;

6、 不能有活期产品,出借资金不能随借随取(提到了不能有新手包的活动),活期产品只能由银行来做;

7、 债权转让必须写清楚持有期限,产品名称后面必须醒目标注,满多长时间可以进行转让,充分向客户说明投资风险,到期后可能无法成功转让,不能按期收回资金,并由投资人确认知悉;

8、 每一笔交易都需要有出借双方的电子交易合同,不能有列表清单的形式代替逐笔交易;

9、 不得自行发售和代销理财产品,并向其他机构或个人收取服务费,只能信息作为信息中介进行撮合业务;

10、客户资金存管必须和唯一的一家商业银行进行合作,银行必须在上海有经营实体;

11、线下门店严格管理,只能提供咨询和客户身份审核业务,不允许出现易拉宝等线下宣传物料。

北京、上海、深圳是互联网金融监管的重点地区,会进行产品和业务等违规监察。

|

还没有用户评论, 快来抢沙发!