上市首日就破发,而且还是一口气跌了超过10个点! 在港股这样的成熟市场,似乎从来都不是件多稀奇的事儿。 但对于主要业务就是保荐企业上市的券商来说,而今自己却摊上破发的破事儿,就多少有点令人瞩目了。 很不幸内地老牌券商申万宏源,上周五就做了一回这个倒霉蛋。 即便是在划时代的粤港澳大湾区规划中,香港被定为大湾区的金融中心,金融行业也一直都是香港最重要的支撑行业之一,但是大多数的港股资金却对金融股持敬而远之的态度。 以上周五港股市场迎来的新成员申万宏源为例,本来上市是一件喜事,但上市当日却收出一根巨大的阴线,收盘下跌11.85%,盘中最大跌幅一度达到14.6%,喜剧变悲剧。实在叫人感慨世事无常。 至于为何喜事会变得如此尴尬,港股资金到底在想什么,老申万在港股的首日表现,是金融类公司IPO的另类还是常态? 笔者的看法很简单:不奇怪,港股市场和公司本身共同造成了这一问题,但不意味着一定就无机会。 IPO投资金融类公司,70%概率亏钱 以2018年为例,港交所一共有205家上市公司(不包括介绍上市3家和GEM转主板的10家),截至2018年12月31日,共有141家跌破发行价,破发率达到68.8%;由于2018年基本上全年单边下跌,以1月份的高点33484点到全年收盘的29605点,跌幅达到22.8%,假设这个数据不具有代表性,那么年初至今的好行情对于破发情况的改善也比较有限。 2019年,仅仅四个月的时间,恒指的涨幅就达到了14.55%。但据wind统计,港股主板和创业板一共上市42家公司,破发17家,破发率40.4%。  如果将视角放在券商板块,从上市日至今,能够重新回到上市当日价格的也凤毛麟角。  目前仅中信证券(06030)、中金公司(03908)和国泰君安(02611)等头部券商能够勉强做到。 再扩大范围,按照WIND对于金融行业的分类,一共156家公司,自IPO至今,无论时间多久,一直坚守在破发位置的公司居然有109家。意味着IPO时候投资金融类公司,有接近70%的概率会长期保持亏损状态。如果仅仅从统计数据的角度,长期投资金融类的公司在香港市场大概率是亏钱的,无怪乎金融类上市公司的PB是长期低于1的。 买的永远没有卖的精 用一个最简单的公式:股价(P)=每股收益(EPS)*市盈率(PE)去拆解这么多年金融类上市公司股价长期破发的原因,无非就是EPS和PE两个因素。 笔者提取了部分金融类上市公司近5年的净利润增长率,发现其利润的增长率普遍的不尽如人意。统计数据显示,这些公司近5年的利润增长率在-85%-516%之间,平均值54.2%。若计算复合增长率,金融类上市公司每年的盈利增速不过7.71%。这样的业绩增速很难让大部分的投资者满意。  虽然金融类公司的利润增长缓慢,但终究平均下来还是有高于GDP的增长,还有70%的破发率从估值的角度来解释了,意味着大部分的金融类上市公司在IPO的时候的定价是明显偏贵的。 数据统计到这里,不禁让笔者想起一句俗语:买的永远没有卖的精。毕竟术业有专攻,作为买方,面对的是琳琅满目的各种商品,而每一个商贩,无论是菜市场卖菜的小贩还是高大上的各种线上销售平台,想要占他们的便宜太难。对所有的买方来说,区别只是在于你买贵了和你觉得你买便宜了的错觉两种选择。 回到股票市场,如果说谁对资产定价里边的门道摸的最清楚,毫无疑问是金融类的上市公司。长期浸淫在资本市场中,要是哪一家在低价甩卖自己的股份,可以说是对其金融专业性的质疑,这样的公司也很难走到上市这一步。从中似乎也可以得到一个推论,如果一轮牛市中,金融类公司大量上市,说明市场行情也就快到了尽头。 先吃胖,再减肥 股票发行本身的意义在于公司缺乏资金扩大其自身的业务,所以才以股权换取发展的潜力,本身是一件很公平的事情。但是如果把所有的行业进行分类,对于资本无止境需求的就是金融业。 金融类的公司本身是起到给实体经济输血的功能,盈利模式几乎全都是以低廉的成本获取资金,然后通过股权或者债券的方式进行投资赚取利差。 简单来说,有多少钱就能做多少事,行业地位最重要的决定因素就在于背后能够调用多少资金。 今年以来,从银行到券商,大量的公司已经补充了资本金,比如今年商业银行多渠道补充资本金,几家大型金融集团的融资都是百亿级别。银行如此,券商也不例外。 按照科创板的规定,券商如果想要保荐如火如荼的科创板上市公司,首先就需要跟投2%,这个对于券商资本金压力就非常大。 从目前的政策来看,金融行业供给侧改革已经几次三番的被提出,很重要的原因就在于金融行业的对外开放已经迫在眉睫,为了抵御外部冲击的风险,行业核心集团首先需要的就是做大,至于做强,暂时先放在后面。 综上,虽然有中国平安(02318)这种利润高增长,股价表现也可圈可点的公司,但从统计数据的角度来说,绝大部分金融类公司无论是从业绩、估值、分红派息、募集资金等多重角度来看,亏损才是常态,破发也属正常。 基石投资者群星璀璨机构认可长线价值 不过值得注意的是,申万宏源的股东背景与基石投资者都称得上是豪华级别,其2018年的业绩整体表现及2019年的业绩预期,都有还算可圈可点。 现在的申万宏源由当年的申银万国证券及宏源证券整合而来,系中国证券史上最具规模的合并案之一,底子与实力自不必言。 据招股书披露,截至2018年底,集团第一大股东为中国建投,持股29.3%;第二大股东为中央汇金,持股22.3%。中国建投的大股东又是中央汇金。所以算来算去,中央汇金乃是申万宏源的最大股东,它也算得上是国务院旗下企业。 出身名门自然就备受追捧,此次赴港上市,其基石投资者的阵容同样豪华: 包括工商银行理财计划代理人认购3亿美元、华夏人寿保险股份有限公司认购1亿美元、中国人寿保险(集团)公司认购8000万美元、中国再保险(集团)认购5000万美元、新华人寿保险认购5000万美元、苏宁国际集团认购5000万美元、及中国人民保险集团认购1000万美元。  其中豪掷3亿美元的“工商银行理财计划代理人”,到底是不是传说中的“工商银行理财子公司”?一度也在业内引起了不小的讨论:设若果真是,那么投资申万宏源港股上市,将会是工商银行理财子公司含着金钥匙出生后的“第一战”,其意义非同小可。 事实上,作为内地龙头券商,申万宏源业绩长期名列前茅,并且表现出了一定的逆周期属性。 2018年,整个内地证券行业一片肃杀,130多家证券公司营收同比下滑14.47%,净利更是近乎腰斩的同比下滑41.04%。申万宏源则营收同比增长14.29%,归母净利润较上年同比下降仅9.55%,业绩表现明显好于行业平均水平。 加上2019年以来,A股牛市热火朝天,以前三个月业绩来看,申万宏源也取得不俗的成绩。根据其业绩快报,前三月,申万宏源证券以实现净利润14.82亿元,同比增长67%。 因此,究竟是港股这样的成熟资金不看好周期性强的金融股,还是工银理财、华夏人寿、中国人保这样的内地机构资金有自己的铁算盘,各位不妨再等等,让子弹再飞会儿吧。 |

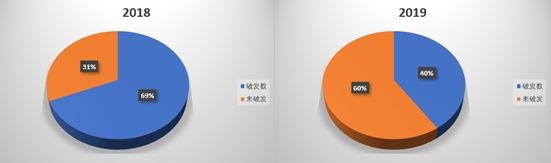

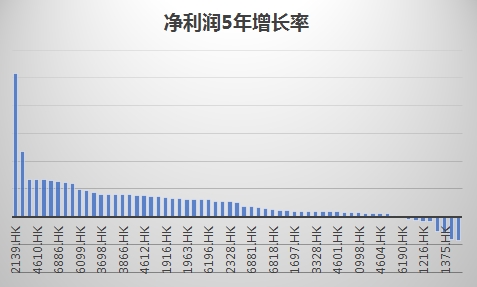

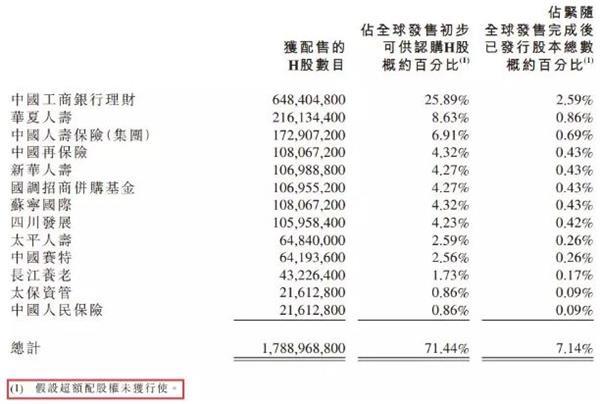

还没有用户评论, 快来抢沙发!