2019年3月4日,赫美集团(002356,SZ)发布公告称英雄互娱将借壳上市,刺激其股价在短短13天内暴涨202%。 但仅过去了一个月,本次重大资产重组计划就诡异地告吹了。 啥?股价上去了,重组没了?深交所为此火速下发问询函,直接质疑其涉嫌忽悠式重组。 看看赫美集团这些年令人眼花缭乱的资本运作史,风云君觉得深交所用词有点过于客气了:这哪里是“涉嫌”嘛,明明就是。 赫美集团这些年多次更换主业,早已经把各种玩法发挥到极致。在诸多铁一般的事实面前,“涉嫌”两个有点太客气了。 今天风云君给老铁们讲讲赫美集团这些年的故事。 一、业绩表现不佳,开启“多元化” 赫美集团的前身是浩宁达仪表股份有限公司,主要生产电子式电子计量仪表,于2010年2月9日上市,控股股东是汉桥机器厂。 上市后,浩宁达从2010年至2014年的营业收入从3.59亿上升至7.74亿,复合增长率为21.17%。

请看下图:

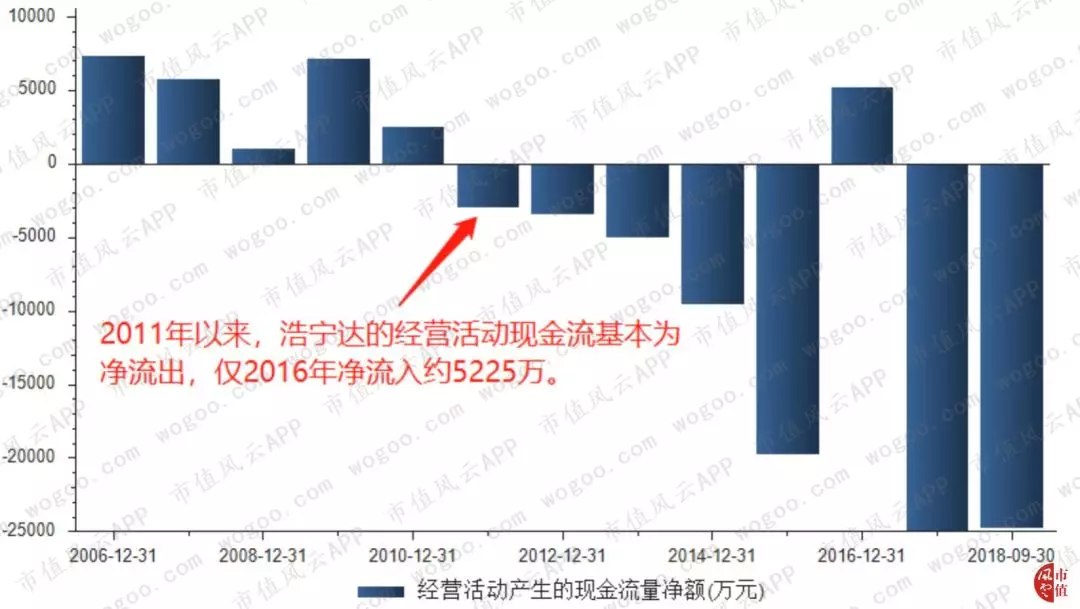

此外,自2011年起,上市公司的经营活动产生的现金流量净额仅2016年净流入5225万,其余年份均为负数,表明上市公司无法通过内生性增长获得足够的现金。 请看下图:

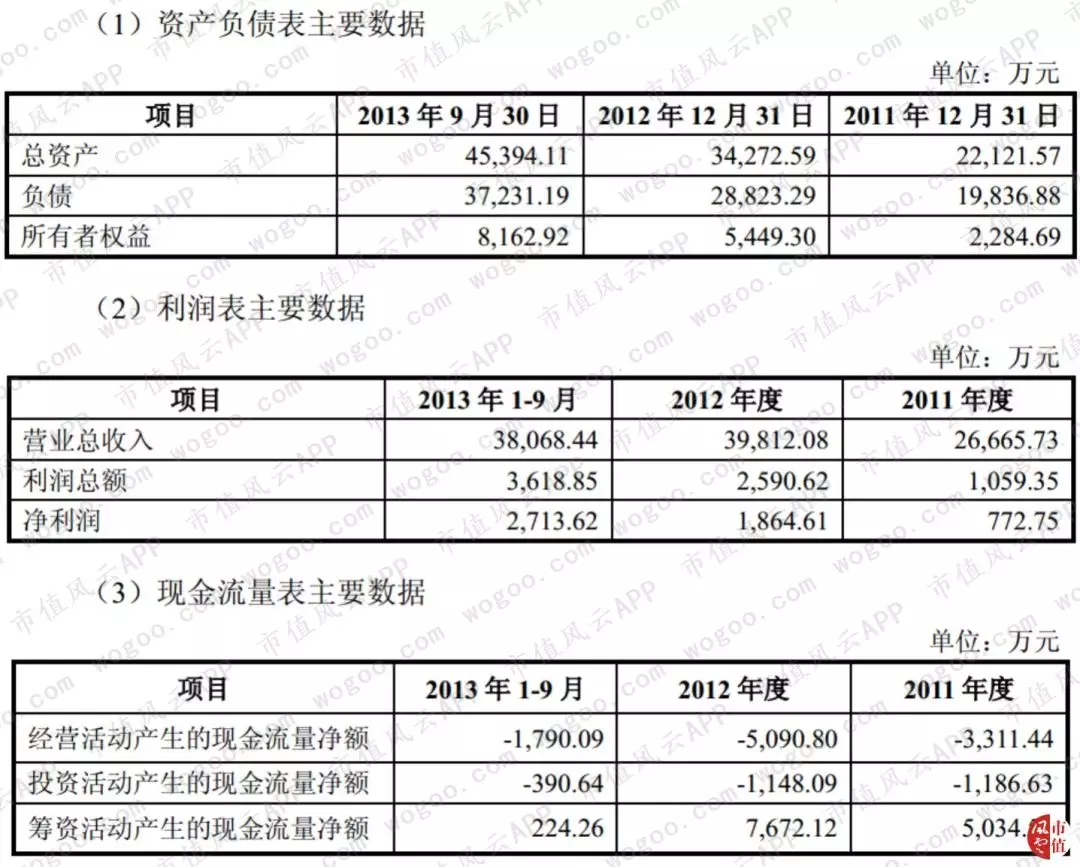

于是,浩宁达从2013年10月起,往“多元化”方向不断前进,把 “A股上市公司”这块“永不退市+奉旨乞讨”的金字招牌的作用,发挥到了极致。 浩宁达迈出转型第一步选择的业务是珠宝销售。 二、转型珠宝钻石:不满意,卖掉 2014年1月13日,浩宁达发布公告称,拟发行2322.4万股收购每克拉美(北京)钻石商场有限公司(以下简称“每克拉美”)100%股权,交易对价高达5.1亿元,对应发行价为21.96元/股,构成重大资产重组。 截止2013年9月30日,该公司的净资产账面值为8162.92万,增值率高达526.52%。先简单介绍下每克拉美。 1、蜜月期 每克拉美的主营业务是钻石首饰的销售,销售方式主要是线下直营门店。上市公司在公告中宣称,随着近年来人均可支配收入增长,婚庆市场不断扩大,我国人均珠宝拥有率相对较低,因而十分看好珠宝销售的潜力。 这话听上去似乎没毛病,但是掩盖不了每克拉美堪忧的资产质量。 下图是每克拉美披露的财务数据:

各位老铁请注意,每克拉美同期的资产负债率分别为89.67%、84.1%和82.02%。其中,根据公告披露的债务情况显示,2013年9月30日负债的3.72亿元中包含1.85亿的短期借款,占比近一半。

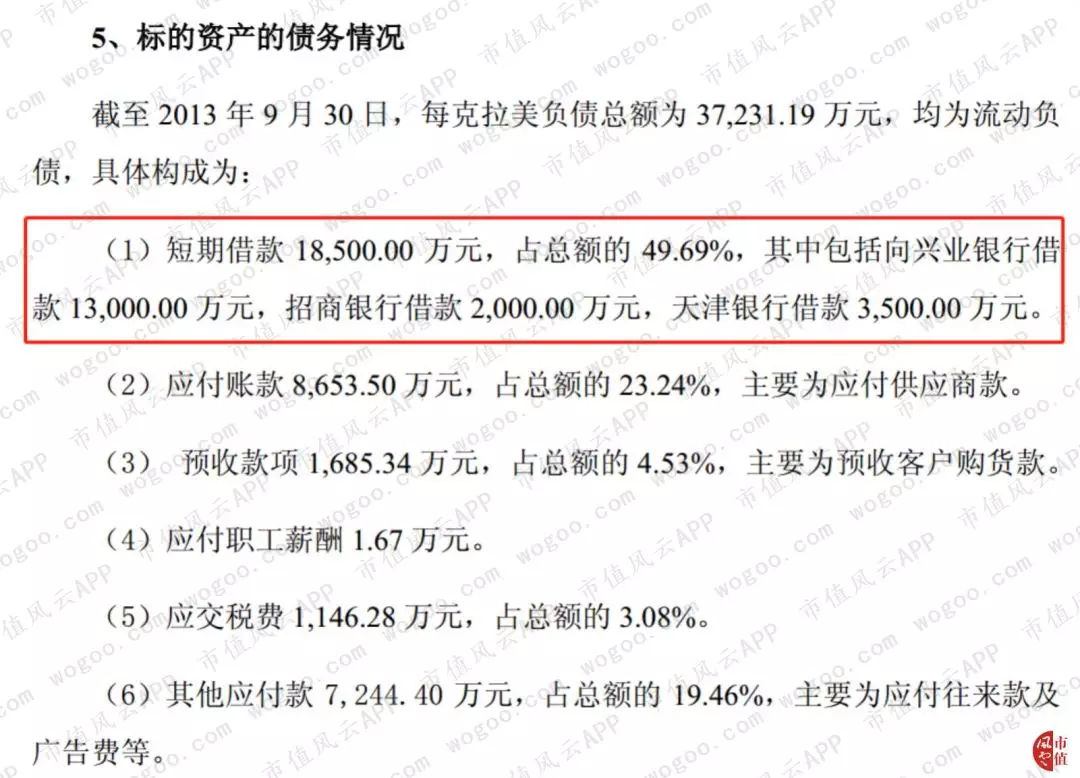

为了匹配其较高的增值率,每克拉美原股东许诺:2014至2016年净利润分别不少于4771.06万、6606.18万和8,458.75万。 该笔交易给浩宁达带来了3.68亿元的商誉。 老铁们猜一猜,每克拉美是否顺利完成业绩承诺? 2、“您好,您的业绩承诺已到期” 答案是完成了!! 从2014年至2016年,每克拉美的扣非净利润分别为4852.78万、1.05亿和9306.87万,均完成当年的业绩承诺,且占同期浩宁达扣非净利润的7.18倍、1.69倍和68.16%,成为浩宁达当时最主要的利润来源,为浩宁达利润的增长立下了汗马功劳。 由于浩宁达的主业已转变为珠宝销售,证券简称继续用“浩宁达”可能不太合适,于是在2016年5月更名为“赫美集团”。 然而,令人意向不到的是,2017年12月2日,赫美集团突然宣布把“利润来源”每克拉美作价8亿卖给有信伟业集团有限公司(以下简称“有信伟业”。) 赫美集团在2017年年报中对此的解释是,上市公司的定位将变更为“国际品牌运营服务商”,致力于发展高端品质消费领域,因而把非主业相关的资产出售。 但是上市公司的真实原因或许是每克拉美2017年业绩“变脸”,因为业绩承诺期已经完成是件很恐怖的事情。 请看下图:

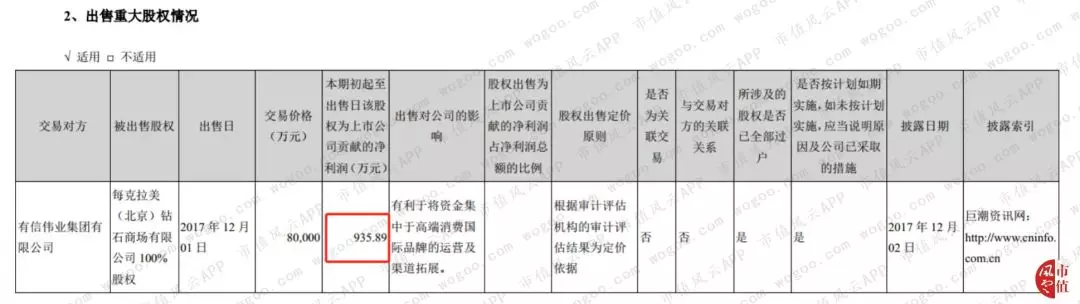

上市公司赶在2017年末以前把每克拉美卖掉,既可以避免商誉减值,又可以赚取多达1.32亿元的投资收益,可谓是两全其美! 但是,什么样的冤大头才会愿意接盘这样的资产呢? 各位可以自己想象一下。 然而,事后分析发现,有信伟业“赖账”了,仅支付了上市公司一半的钱。 请看下图:

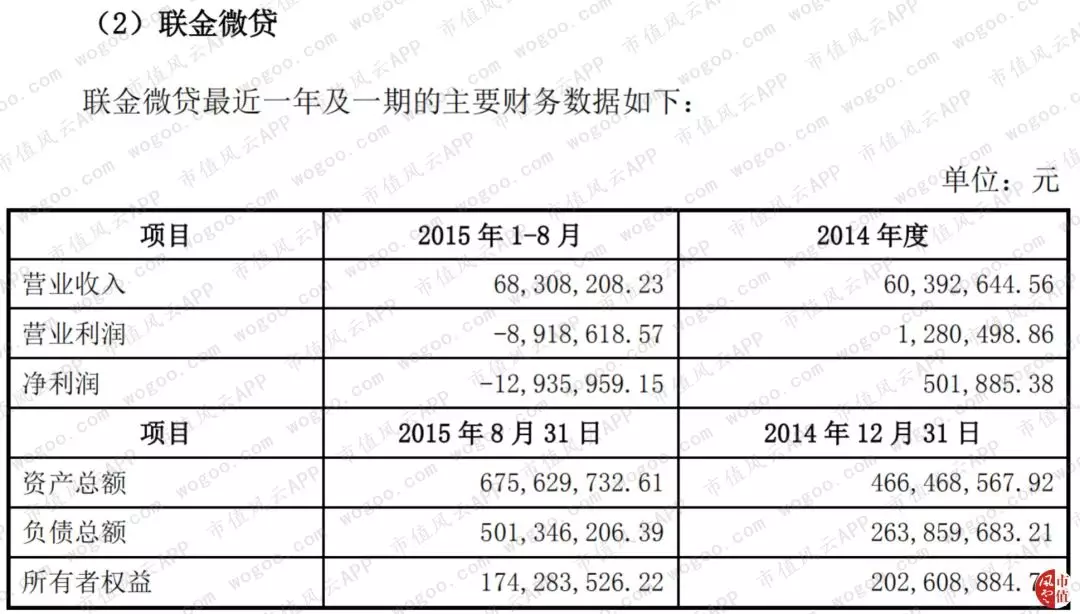

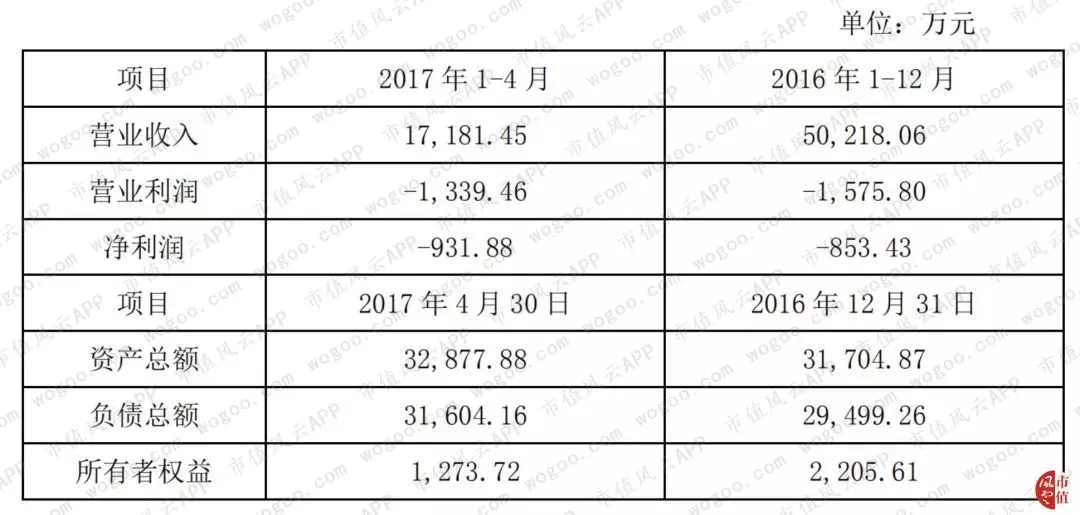

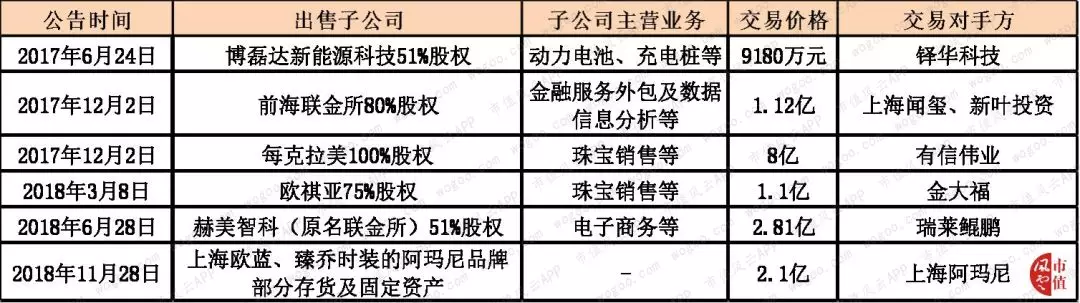

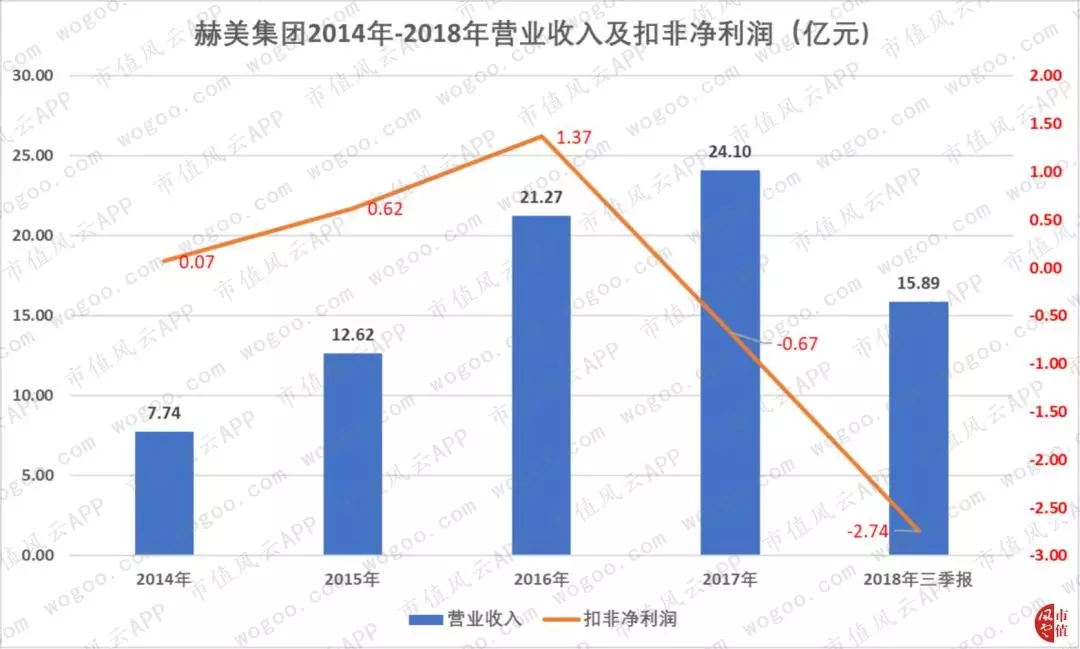

截止2018年6月底,有信伟业仅支付4.08亿,上市公司对剩余的3.92亿应收款计提坏账准备1.96亿。 然而,回到2015年,赫美集团董事会雄心勃勃,不仅涉足珠宝销售,还把目光投向了互联网金融。 三、收购联金所和联金微贷:踏足P2P行业 值得一提的是,赫美集团“钟情”于P2P行业,为此曾经和最近刚刚爆雷的唐军、张林及其团贷网有过一段“姻缘”。 2015年5月19日,上市公司宣布,拟收购广东俊特团贷网络信息服务股份有限公司(以下简称“团贷网”)66%股权,交易对价为6.6亿元,增值率高达1205.62%。 当时,上市公司对收购团贷网表现得相当期待,曾在当年6月12日的分析师会议上表示,“通过跟团贷网合作,解决表计业务上游供应商的资金困境,又能融合钻石等爆发性的市场机会,形成一个完整的供应链金融生态闭环。” 没错,还是那个经典的干啥都“闭环”。 然而,该项议案在临时股东大会上被否决——竟然还是有股东英明神武的投了反对票。 2019年3月28日,团贷网涉嫌非法吸收存款而被立案侦查,唐军、张林等人被公安机关采取刑事强制措施。看到这则新闻,不知道上市公司董事会是否庆幸这项议案当年被否决,让上市公司如今少踩一个大雷。 虽然收购团贷网失败,赫美集团董事会对进入P2P行业的兴趣不减,而是继续寻找下一个收购标的。 2015年11月25日,赫美集团拟以2.55亿元现金收购深圳联金所金融信息服务有限公司(以下简称“联金所”)(作价0.89亿)、深圳联合金融小额贷款股份有限公司(以下简称“联金微贷”)(作价1.66亿) 51%股权。 其中,联金所账面净资产约为6335.09万,估值为1.76亿,增值率为306.66%;联金微贷账面净资产约为1.74亿,估值为3.44亿,增值率为97.25%。 那么这两个P2P公司的财务状况如何? 请看下图:   从上图得知,截止2015年8月31日,联金所和联金微贷的资产负债率分别为68.28%和74.2%,且联金微贷在2015年1-8月净利润亏损1293.6万,资产质量似乎相当一般。 时间来到2017年,当赫美集团决定再度转型后,与每克拉美的命运相似,赫美智科(前身为联金所)宣布出售旗下前海联金所80%股权,交易对价为1.12亿。 这一买,一卖,期间股价的波动,买卖的价差等等,需要形成一个利益循环的闭环,这个不用再明说了吧?不然哪个冤大头愿意接盘。 根据相关公告披露,与每克拉美类似,该公司在2017年1-9月同样出现业绩严重下滑的情况。 下图是前海联金所的财务数据:  从上图得知,联金所的净利润从2016年的2992.68万下降至2017年前9个月的28.69万,全年大概率业绩严重下滑。 此外,颇为蹊跷的是,交易对手方上海闻玺和新叶投资均出现资不抵债的情况,且2016年净利润为负数,新叶投资的营业收入居然为0元。 综上所述,上市公司此前期待的“珠宝销售+供应链金融”玩法在2017年业绩出现下滑。 赫美集团董事会一琢磨,决定再次转型。 这次转型的效果如何?请继续往下看! 四、再换主业:左手收购,右手出售 赫美集团接下来的目标是转型为国际品牌运营服务商。 2017年6月28日,赫美集团用1500万元现金收购上海欧蓝,并承接其借款业务的担保责任,总额为2.15亿。紧接着,9月29日,赫美集团拟用6.19亿元现金收购孙宏建、宋建群持有的崇高百货100%股权。 随后,10月16日,赫美集团用8亿元现金收购彩虹时代等4家公司持有的臻乔时装、彩虹珠海等4家公司各80%股权,其中,臻乔时装的交易对价为7.03亿。 上述6家公司的主营业务均为国际服饰品牌的国内代理销售。其中,臻乔时装从事阿玛尼旗下六个品牌的代理销售业务;彩虹珠海从事范思哲旗下三个品牌的代理销售业务;上海欧蓝拥有代理品牌专卖店80多家。 不过,直到2019年1月3日,上市公司才宣布终止收购崇高百货,对此的解释是“上市公司已支付4.2亿元,但剩余款项实在无力支付,只能宣布终止收购,对方退回已支付的2.5亿元,赔偿对方损失的1.55亿元计入2018年。” 白拿1.55亿真是爽翻天啊。 看来,频繁的并购转型使得即便持有“A股不死金身牌照”的地主家的粮仓也快见底了。 值得注意的是,上述5家公司给上市公司带来商誉3.81亿,且这些标的的资产质量同样相当一般。 以上海欧蓝和臻乔时装为例:  从上表分析得知,上海欧蓝在2016年至2017年4月的净利润累计亏损1785.31万元,且截止2017年4月30日,净资产账面值仅为1273.72万,资产负债率高达96%。 下图是臻乔时装的财务数据:  从上表分析得知,臻乔时装2016年亏损8314.21万,2017年上半年“勉强”盈利44.55万,资产负债率为47.09%。 臻乔时装到底值不值7个亿,我滴天,请各位老铁用脚后跟自行判断! 此外,彩虹时代等4家公司许下业绩承诺:臻乔时装等4家公司2018年-2020年的扣非净利润不低于6900万、9660万和1.35亿。 然而,赫美集团2018年半年报显示,这4家公司上半年净利润合计亏损1101.43万元,换而言之,下半年要赚8000万才能完成2018年业绩承诺。 风云君不禁多问一句,原股东们定下这么高的业绩承诺的勇气是谁给的?梁静茹吗? 至此,上市公司通过并购这5家公司,快速搭建起国际服饰品牌运营服务的框架,且根据2018年半年报显示,其服饰业务营业收入为6.8亿元,占当期营收的59.15%。 此外,不得不提的是,上市公司收购资产的速度很快,但变卖家底的效率也不低。 下图是2017年至2018年上市公司售出的子公司:  值得一提的是,2018年11月底,上市公司把阿玛尼品牌的部分存货及固定资产“打包”,以2.1亿的价格卖给上海阿玛尼。 而且,上市公司在公告中承认阿玛尼业务运营未达到预期效果,上海欧蓝与臻乔时装两家子公司2018年1-9月的净利润合计亏损1846.95万。 为什么上市公司要频繁出售非主业的资产?这可能与上市公司已背负沉重的债务,只能通过卖资产来“回血”有一定关系。 请继续往下看! 五、沉重的债务和惊人的总代偿金额 上市公司经过频繁的资本运作,两度更换主业,这些年的业绩如何? 下图是2014年至2018年三季度的营业收入及扣非净利润:  (注:右轴为扣非净利润) 从上图得知,赫美集团的营业收入从2014年的7.74亿元上升值2017年的24.1亿元,复合增长率高达46.02%,增长速度较快。但同期扣非净利润呈现先上升再下跌的趋势, 2016年表现最好,盈利1.37亿;2018年三季报表现最差,亏损2.74亿。 此外,前文提及,经营活动产生的现金流量净额仅2016年为正值,其他年份均为负数,且净流出金额呈持续增长的趋势,8年合计净流出8.5亿。 既然公司无法通过自身“造血”来支撑公司频繁的并购行为,只能寄希望于对外举债和股权融资。为了推进主业转型和补充流动资金,上市公司曾多次筹划非公开发行股票,但一直没有实现。 股权融资的路走不通,只能不断对外借款。自2014年起,赫美集团的短期借款从2013年的0.91亿飙升至2017年的16.7亿,资产负债率从31.94%上升至68.8%。 高额负债直接导致的就是高企的财务费用,从2013年的203.52万猛增至2017年的1.32亿元,4年间增长了64倍;速动比率从2.09大跌至0.69,表明其偿债压力增大。 此外,为了旗下子公司业务正常运行,上市公司给旗下子公司借款提供代偿责任,截止2017年末,赫美集团的总代偿责任金额竟然高达19.36亿,已超过同期归属于母公司股东权益的18亿!其中,涉及赫美微贷(前身为联金微贷)的借款金额合计高达17.99亿元。 联想到近年来P2P贷款公司爆雷的新闻络绎不绝,上市公司是否需要持续关注从事个人小额贷款的赫美微贷的现金流状况? 正当上市公司花大力气“发展”新主业时,噩耗传来,控股股东汉桥机器厂却被曝出债务危机。 六、债务重组基金成为控股股东 2018年12月7日,赫美集团被武汉市江岸区人民法院列入失信被执行人名单,原因是控股股东汉桥机器厂的股东之一首赫投资与武汉信用小额贷款股份有限公司的金融借贷合同纠纷案,涉案金额高达5000万。赫美集团作为该合同担保人,对偿付义务承担连带责任。 不过,早在2015年11月底,汉桥机器厂以自身经营需要为由,股权质押比例已高达99.37%,表明其似乎一直很缺钱。 为了摆脱债务困局,赫美集团及控股股东汉桥机器厂于1月5日与湾流资本签署了《关于实施债务重组及组建时尚消费产业升级并购基金的战略合作协议》,拟对汉桥机器厂进行债务重组。 具体重组方案如下图:

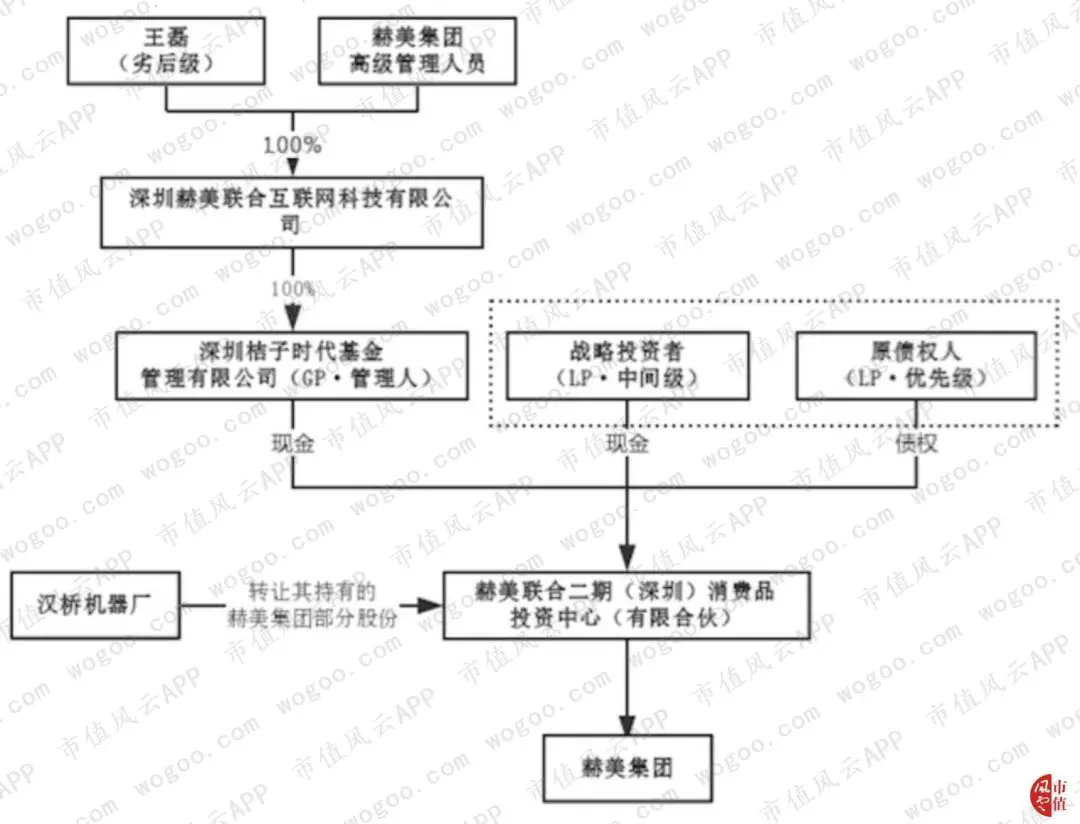

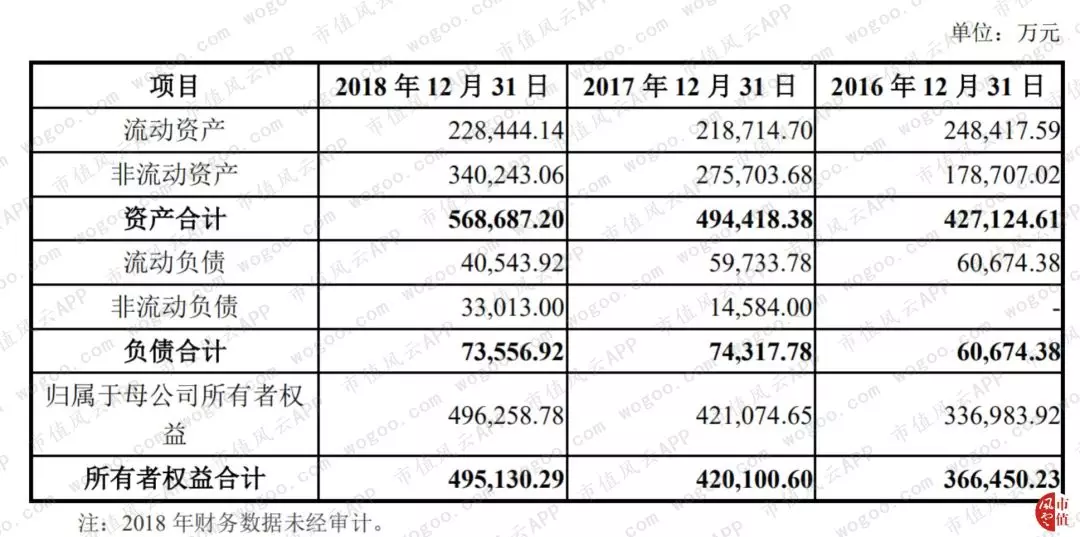

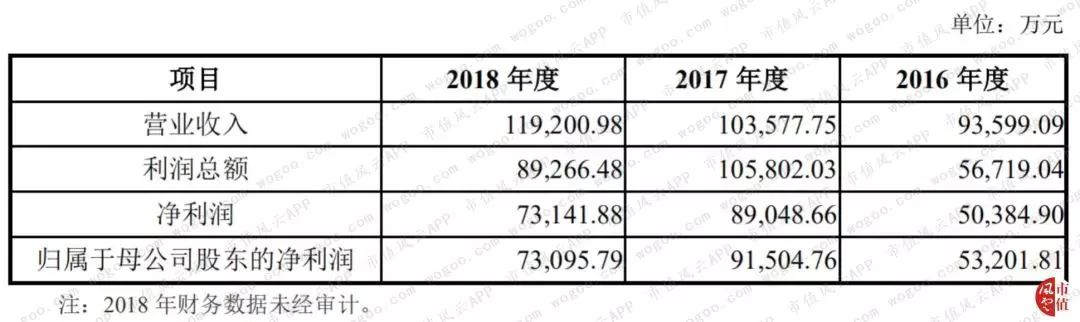

随后,汉桥机器厂将赫美联合二期消费品投资中心设立为债务重组基金,并协议转让约1.58亿股(29.99%股权),债务重组基金成为赫美集团第一大股东。 紧接着,债权人延长债权期限,用于认购债权重组基金的份额,作为优先级投资人;此外,第三方金融资产管理公司等作为战略投资者认购债务重组基金的基金份额,作为中间级投资人;最后,原有限合伙人赫美联合从债务重组基金退伙。 因此,汉桥机器厂有关债权人成为赫美联合二期的有限合伙人,通过公司股价的提升获得投资收益,实现债务的清偿。换而言之,只要股价大涨就能解决债务问题!对上市公司股东来说,似乎没有比这更简单的问题了! 于是就有了下面的精彩故事! 七、重组英雄互娱“告吹” 2019年2月18日,赫美集团宣布筹划重组上市停牌。 10天后,上市公司进行财务大洗澡,计提资产减值准备高达22.04亿,把自己洗得一干二净,成为“洗澡概念股”中的一员。 4天后,赫美集团发布交易预案,称上市公司将发行股份吸收合并英雄互娱,发行价格为5.94元/股,具体发行股份数未定;与此同时,汉桥机器厂向迪诺投资协议转让5278.07万股(占交易前总股本的10%),具体转让价格未定。 本次交易构成反向收购,预计迪诺投资及其一致行动人迪诺兄弟(两者合计持有英雄互娱36.59%股份)将成为第一大股东,应书岭将成为上市公司新的实控人。 英雄互娱的主营业务是手机网络游戏的研发与运营,《战争艺术:赤潮》、《NBA:Live》、《剑与家园》等著名手游便出自这家公司。 下图是英雄互娱2016年至2018年的财务数据:   根据上表分析得知,英雄互娱的资产状况看起来还是不错的,2016年至2018年的资产负债率分别为14.21%、15.03%和12.93%;营业收入从9.36亿增长至11.92亿,利润指标不错。 随后,英雄互娱即将借壳上市的公告瞬间引爆赫美集团的股价。从3月4日至20日,赫美集团的股价出现11个涨停板,区间涨幅高达203.12%。 然而主力的狂欢没有持续太久,4月2日,赫美集团公告称决定终止筹划重大资产重组事项。 啥?股价都涨完了,你又不筹划啦?裤子都脱了,你就让大家看这个?! 该消息可谓是“晴天霹雳”,赫美集团的股价从4月2日起出现连续三个跌停板,未能及时逃跑的小散们损失惨重。 谈得好好的,上市公司怎么就变卦了呢? 为此,深交所当天火速下发问询函,用了一个很客气的词,询问上市公司是否“涉嫌”忽悠式重组。 上市公司在深交所的回复函中解释,截止2019年4月2日,汉桥机器厂及王磊无力支付2亿元的偿债保证金给迪诺投资;而且,赫美集团及惠州浩宁达与武汉小贷签订的《委托贷款最高额保证合同》的担保责任未在约定期限内终止。 不过确实不能怪汉桥机器厂穷,毕竟一边进行债务重组,一边还要支付2亿元的偿债保证金,难度还是不小的。 |

还没有用户评论, 快来抢沙发!