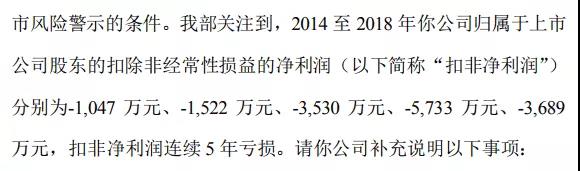

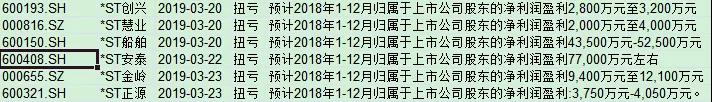

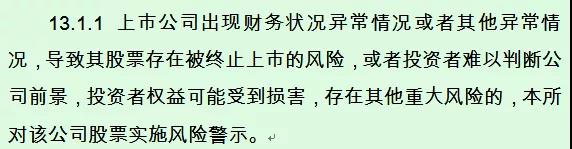

当然,还有一个背景,那就是又到了年报发布后摘帽预期热火朝天的时候。抛开长油这个摘帽特例,这个板块玩的还是那些套路。 沪深两市目前有近60家*ST公司,以财务指标看,前两年连续亏损的公司(不含已暂停上市)中,预告扭亏或者已经扭亏的约27家,成为摘帽的“种子选手”。 不过,有些公司还同时存在其他指标触发退市风险警示的情况,需要再参考其净资产、审计意见类型等情况综合判断。 多数*ST实现扭亏 少数实现净资产转正 已发布年报或业绩快报的*ST公司(净利润单位为万元)  *ST凡谷、*ST因美、*ST哈空、*ST东南虽未发布年报,但其业绩快报显示的数据均为扭亏。 还有一种是少数,即净资产“转正”的案例,如*ST南风、 *ST云网、*ST圣莱,都提交了摘帽申请。 有什么秘诀?还是靠非经常性损益! 以*ST云网为例,公司3月1日发布年报。公司主要依靠处置债权资产、核销预收账款等事项,形成非经营性收益。  又如*ST圣莱,该公司同样于3月1日发布年报。公司营业收入的增长以及营业利润的扭亏为盈主要系公司出售了两宗资产所致。扣非后依然为负。  这也引起了深交所的注意,在3月6日的年报问询中,深交所指出了公司已经连续5年扣非后净利润为负的事实!  这样的例子不胜枚举:  *ST凡谷业绩快报显示,由武汉市土地整理储备中心以补偿方式收回了公司持有的2 宗国有土地使用权及地面上的建筑物、附着物等资产,将增加公司净收益约2.43 亿元。 *ST慧业:土地回收事项形成非经常性损益约3 亿元。 *ST船舶:控股子公司外高桥造船转让了上海江南长兴重工等相关公司股权增加报告期投资收益、全资子公司沪东重机收到土地收储补偿款增加资产处置收益及公司结转其他收益的政府补助等非经常性损益事项所致,影响金额约 8.36 亿元。预计归属于上市公司股东扣非后的净利润-4.01 亿元到-3.11 亿元。 敲黑板!有可能只能摘星! 有一点需格外注意,有些公司扣非后净利润依然难看,可能一时半会还摘不了帽。 例如,*ST沪科去年3月28日发布年报,实现报告期净资产转正,但是扣非后净利润为负。公司只申请了摘星,没有申请摘帽。 公司表示,虽然于 2017 年通过股权转让完成了持续亏损的钢材制品加工制造业务资产的整体剥离,但公司经审计的 2017 年扣除非经常性损益后的净利润依然为负。鉴于上述原因,根据上交所《股票上市规则》第 13.1.1 和第 13.3.1 条,公司申请撤销股票退市风险警示同时实施其他风险警示。 13.3.1讲的是撤销*ST的情况,而13.1.1条款其实大有深意。  这就是公司摘星不摘帽的依据。而且,去年只摘星未摘帽的公司不只是沪科一家。 ST这套还能玩多久? 现在来说一个更大的背景,这套ST股炒作的套路“寿命”还有多少? 大批ST股摘帽脱帽,扣非后连续亏损,在资本市场依然活得有声有色,已然成为市场一大怪象。上周,证监会主席易会满表示,证监会将继续完善退市制度。上述现象肯定是未来退市制度改革需要解决的一大问题。 而且,最近迅速推进的科创板对待绩差公司的态度明显更严格,一些指标和表述体现了监管的导向。比如,主业“空心化”公司的退市严格化,标准明确化。又如,财务类退市的指标设置时,引入了扣非后净利润的概念。 而纵观目前的ST公司,戴帽、摘帽、再戴帽,几乎都是主业空心化、仅仅依靠非经常性损益规避退市的典型。 说得更远点,客观上,本身出于善意提示风险目的的ST制度反而给市场提供了一大题材炒作的套路,不烂不买、越烂越涨,几乎自成一派。 这个套路“养活”了一大批“食腐者”,形成了一套博咸鱼翻身的盈利模式,“风险期”反而成为了“炒作期”,成为操纵股价、内幕交易、资金炒作的“多发地带”,壳公司的价格始终居高不下,严重影响了市场生态。 这个问题该怎么解?这一套还能玩多久?揭晓答案的时候或许为时不远了。 |

还没有用户评论, 快来抢沙发!