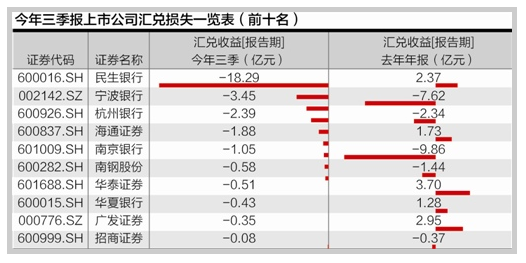

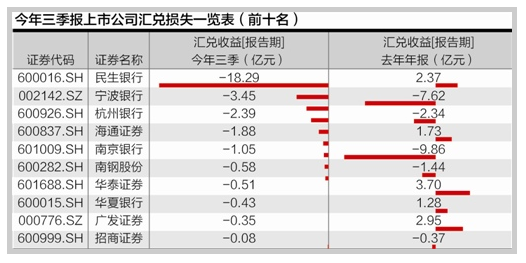

由于汇兑损益并不是每一个季报都会公布, 从上市公司的三季报披露的数据来看,目前公布汇兑损益的公司中,民生银行汇兑损失最为严重。

11月15日,人民币中间价报6.8495,调贬204点,也是连跌第8天,创下自2008年12月8日以来历史最低。

自人民币正式“入篮”以来,人民币中间价已累计跌去2.7%。面对人民币连跌,上市公司出现冰火两重天的境遇。部分对以出口为主的行业如纺织服装、建筑装饰类企业都表示人民币贬值将给企业带来积极的影响。而航空公司则因持有大量美元负债遭受汇兑损失,从而造成利润下降。

数据统计,从2016年年初至今,已有近80家上市公司发布了开展外汇套期保值或外汇远期结售汇业务的公告。

航空板块兑汇损失大户

今年11月11日,人民币中间价报6.8115,逾六年来首次跌破6.8。此前市场均认为,人民币年内将在6.80附近波动,而这一被外界认为的“铁底”被轻易击穿,让市场猝不及防。面对人民币的快速贬值,业内人士表示,美国年底加息的预期较强,人民币出现了一定的贬值压力,但是整体看来,人民币不存在大幅贬值的基础。

“随着人民币汇率走向国际化,一定程度的升值和贬值都是正常的。虽然今年人民币兑美元出现了一定的贬值,但是相对于其他一揽子货币,人民币表现得十分坚挺,投资者不用过度担心。”上投摩根(香港)投资总监张淑婉对记者表示。

11月4日晚间,央行转发中国货币网特约评论员文章也称,10月份人民币汇率指数继续保持基本稳定。文章表示,2016年10月31日CFETS人民币汇率指数,及参考BIS货币篮子、SDR货币篮子的人民币汇率指数均稳中略有升值,显示人民币对一篮子货币汇率继续保持基本稳定。

虽然市场认为人民币未来贬值幅度有限,但是人民币的波动已经对上市公司产生了明显的影响。

根据统计,2015年上市公司汇兑损失高达487亿元,其中航空业和房地产业是两大重灾区,分别损失179亿元及119亿元。而在人民币小幅波动的2014年,汇兑损失只有37亿元。

2015年汇兑损失最大的三家企业分别为南方航空、中国国航、东方航空被航空板块包揽,三家公司的汇兑亏损分别是57.02亿元、51.56亿元和49.87亿元,三家航空公司的汇兑亏损额大体与当年利润相当。

今年这种情况有延续的态势。

以中国国航为例,今年上半年人民币兑美元贬值约2.1%,公司产生汇兑损失16.98亿元;人民币每贬值1%,公司净利润将减少4.82亿元。东方航空和南方航空的情况如出一辙,上半年的汇兑损失为13.6亿元和15.1亿元。

谁的避险招数最有效?

由于汇兑损益并不是每一个季报都会公布,从三季报披露的数据来看,目前披露汇兑损益信息的公司中,民生银行汇兑损失最为严重,截至三季度末的汇兑损失是18.29亿元,而去年年底其还有2.3亿元的汇兑收益。

对此民生银行此前在电话会议上曾表示,不能以偏概全,不要单看汇兑损益。汇兑损益、投资收益和公允价值变动损益,三个报表合在一起看才能真正反映外汇业务、贵金属和市场风险敞口的波动影响。

北京一家大型基金公司的基金经理对记者表示,人民币汇率走低对上市公司的影响可以说是冰火两重天。以出口为主的纺织服装、建筑装饰类企业带来积极影响;造纸等行业则因汇率波动出现福祸两担的情况,扩大出口规模的同时,得承受原料进口带来的成本上涨压力;而航空公司则因持有大量美元负债遭受汇兑损失,从而造成利润下降。

申万宏源首席分析师李慧勇也坦言,不能简单认为贬值就是坏事。“汇率多取决于国家的经济增长表现以及相关的货币政策。价格是平衡市场供求最有效的工具,此前更多的是通过利率来平衡。现在经过8·11汇改之后,汇率也充当了这样一个工具,使得货币政策空间加大,经济弹性增加,对中国经济来讲是件好事。”

李慧勇认为,如果人民币贬值使得中国经济能够更早实现企稳,这将有助于资本市场健康发展。

部分上市公司也认为,人民币贬值将对公司业务带来利好。比如孚日股份就表示,第三季度单季营收同比增长7.04%,明显快于上半年,人民币贬值对于公司外销业务是长期趋势性利好。

中信建投的研究报告也指出,渤海金控的业绩也将受益于人民币贬值。其半年报显示,公司海外收入占比71.6%,估算境外资产占比约70%。以三季度时点数据测算,海外收入约为121.8亿,海外净资产约为204亿。由于境外资产、负债均匹配,美元升值10%,即可带来以人民币计价的报表收入和净资产提高10%。截至半年末,渤海金控定增为境外租赁公司增资投入已超过8亿美元,该部分股权投资可享受美元增值收益。

因为汇率贬值产生负面影响的公司也在积极自救,部分上市公司表示已经或将要开展外汇套期保值业务,以规避人民币贬值带来的汇兑损失。

晨鸣纸业表示,公司通过进出口对冲、开立远期信用证、贸易融资以及利率调期等措施规避了汇率波动风险,由此,对未来公司业务整体经营的影响不大。

杰瑞股份也表示,公司的外币结算业务较多。与此同时,公司海外投资、海外并购和海外工程业务扩大,外汇汇率、利率、本外币升值、贬值等风险急剧升高。基于以上情况,为规避外汇市场的风险,防范汇率大幅波动对公司的不良影响,2016 年度公司拟继续开展外汇套期保值业务,业务规模不超过 25亿元人民币或等值外币。

|

还没有用户评论, 快来抢沙发!