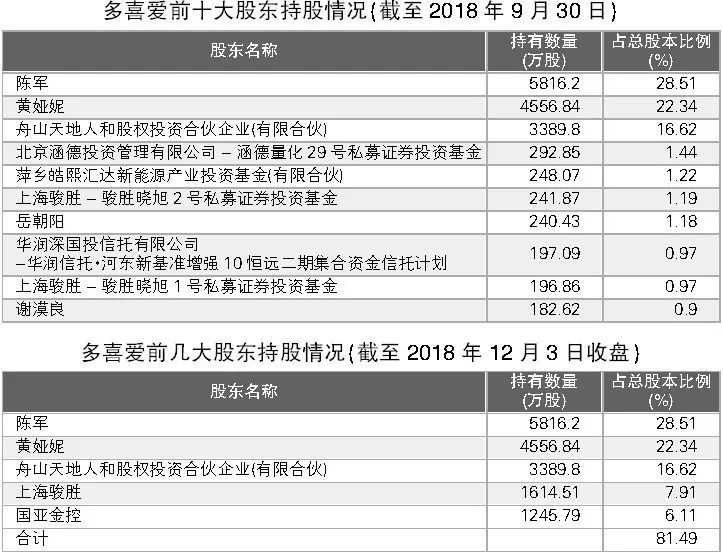

祸起超比例增持、违规举牌多喜爱,12月10日,深交所同时向上海骏胜资产管理有限公司(下称“上海骏胜”)、国亚金控资本管理有限公司(下称“国亚金控”)发出监管函。 上海骏胜、国亚金控同时举牌前,多喜爱股价离奇大涨;举牌后,多喜爱遭遇连续两日跌停“闪崩”。此时,多喜爱实际控制人出面声称正谋求将控制权转让给某国有企业或其指定主体公司,从而有了停牌“喘息”的契机。 多喜爱最新回复,否认存在“躲跌”的嫌疑。但诸多疑点未消。 这家上市三年多的上市公司,在其实际控制人计划甩卖控制权的台前幕后,发生了什么?又是什么,让多喜爱以疲弱的业绩撑起近半年的股价逆势大涨? 一起疯狂买入,一起违规举牌,上海骏胜、国亚金控这对“始作俑者”离奇增持多喜爱的背后有着太多的疑团等待拆解。 值得注意的是,多喜爱八成筹码趋于集中是不争的事实。而两私募投资操作的异常默契和高度协同性又令外界对两者间的关系展开联想,如若两者为同一操盘方控制,则会将多喜爱推入社会公众持股低于25%红线的局面,面临暂停上市甚至是终止上市的潜在风险。 蹊跷:违规“疯买”为了谁? 12月3日,多喜爱合计成交6.63亿元,上海骏胜、国亚金控分别耗资约1.92亿元、2.14亿元买入约598.82万股、682.2万股,但多喜爱当天大跌5.33%,这究竟是何原因?是谁在集中抛股? 12月4日早间,多喜爱发布公告,收到股东——上海骏胜、国亚金控通知,二者通过集中竞价方式增持了公司股票。权益变动后,上海骏胜、国亚金控分别持有多喜爱约1614.51万股、1245.79万股,持股比例分别直接达到7.91%、6.11%。 上海骏胜增持发生在7月18日至12月3日之间,交易价格区间为每股19.12元至33.37元;国亚金控则在9月18日至12月3日期间进行持续买入,买入价为每股21.43元至34.23元。 深交所监管函指出,上海骏胜、国亚金控在拥有权益的股份分别占多喜爱总股本的比例达到5%时,未按照《证券法》第八十六条和《上市公司收购管理办法》第十三条的规定及时履行报告和信息披露义务并停止买卖多喜爱股份。 不过,值得注意的是,上海骏胜、国亚金控的越线增持几乎发生在12月3日一日之内。 据简式权益变动报告书披露,截至11月30日(周五),上海骏胜合计持有多喜爱1015.69万股股份,占比约4.98%。 12月3日,上海骏胜约32.1元/股的价格一举买入多喜爱合计约598.82万股,一日耗资约1.92亿元,从而使得总持股达到1614.51万股,占多喜爱总股本的7.91%。 国亚金控的情况与上海骏胜的类似。截至11月30日,国亚金控合计持股多喜爱563.59万股,占比为2.76%左右。12月3日,国亚金控以约31.5元/股的价格一举买入多喜爱682.2万股,一日耗资约2.14亿元,持股比例直接达到6.11%。 12月3日,多喜爱大跌5.33%,成交6.63亿元。正是这一天,上海骏胜、国亚金控同时大举买入,接下了大部分抛售。回看12月3日盘面交易,其中不乏蹊跷之处。 鉴于彼时的多喜爱已被高度控盘,11月30日,在上海骏胜、国亚金控加速增持背景下,多喜爱当日股价上涨逾2%,盘中更是创下34.75元/股的阶段新高,较11月初大涨近50%。 但当上海骏胜、国亚金控于12月3日更大力度买入时,多喜爱股价反而出现大跌,这究竟是何原因? “从盘面来看,放量集中成交主要在12月3日下午,并且是大量卖单堆积在某个价位等待,买方资金则源源不断地吃掉卖单。”有私募人士向上证报记者表示。 数据显示,多喜爱12月3日共成交了2067.8万股,占公司总股本的10.1%。而在公司前三大股东均没有卖出动作的前提下,究竟是谁在集中抛售持股呢? “从之前股价走势就可看出多喜爱已呈现出被高度控盘的庄股走势,因此也存在‘庄家’通过拖拉机账户控制大量股权并集中抛售的可能。但让我最搞不懂的是,为何上海骏胜、国亚金控会不顾违规风险去接下大部分股权,冒着自身亏损的风险去帮别人套现‘抬轿子’呢?”上述私募人士称。 的确,跟过往大量庄股崩盘案例类似,在单日10%股权换手、放量成交后,失去资金买力支撑(上海骏胜、国亚金控按规定不能买)的多喜爱在随后两天连续跌停。 隐忧:多喜爱八成筹码集中 在多喜爱实际控制人、舟山天地人和持股未变情况下,加上上海骏胜、国亚金控的持股,这四方合计持股比例达到81.49%。由此,上海骏胜、国亚金控不能存在关联关系,否则多喜爱将触及暂停上市甚至终止上市风险。 数字中藏乾坤。 简单算算多喜爱的持股结构与数据,很容易发现一个可怕的隐忧。 首先,来看多喜爱2018年三季报披露的前十大股东数据。控股股东、实际控制人——陈军、黄娅妮合计控制多喜爱50.85%股份,其中,陈军、黄娅妮持股质押比例分别占其各自持股的约87.4%、97.3%;舟山天地人和股权投资合伙企业(有限合伙)(下称“舟山天地人和”)持股多喜爱16.62%,持股全部为质押状态。 计算可得,多喜爱实际控制人及舟山天地人和合计持股达到67.47%,且质押比例高企。多喜爱近日表示,陈军、黄娅妮与舟山天地人和皆回复称,暂未收到质押方关于股份触及警戒线的通知。  从三季报来看,多喜爱前十大股东合计持股比例已经超过75%。 值得注意的是,三季报中,上海骏胜、国亚金控“小荷才露尖尖角”。据最新举牌公告,上海骏胜、国亚金控分别持有多喜爱7.91%、6.11%股份。 最新公告显示,多喜爱实际控制人、舟山天地人和近期皆未有减持。在上述两方持股未变情况下,若算上上海骏胜、国亚金控的持股,上述四方在多喜爱的合计持股比例已经达到81.49%。 对一家上市公司来说,八成筹码集中有时候并不是一件好事。 证券法和上市规则等规定,在股本总额不超过人民币4亿元时,当社会公众持有的股份低于公司股份总数的25%时,公司不再具备上市资格。 社会公众是指除了以下股东之外的上市公司其他股东:1.持有上市公司10%以上股份的股东及其一致行动人;2.上市公司的董事、监事、高级管理人员及其关系密切的家庭成员,上市公司董事、监事、高级管理人员直接或者间接控制的法人或者其他组织。 也就是说,当上海骏胜、国亚金控为一致行动人的时候,它们合计持股将超过10%,上海骏胜、国亚金控将不再为多喜爱的社会公众股东。那么,多喜爱的社会公众持股比例将低于25%的红线。 同理,若上海骏胜、国亚金控与多喜爱相关董监高存在关联关系的话,同样会让多喜爱触及暂停上市甚至是终止上市风险的边缘。 在这样的情况下,“不约而同”大举买入、同时违规举牌多喜爱的上海骏胜、国亚金控必须不能存在关联关系。 去意:期待撤退的实控人 股价两跌停后,多喜爱控股股东、实际控制人陈军、黄娅妮宣布正筹划将其持有公司股份转让的事项。这已不是他们第一次流露撤退之意。 在多喜爱连续两个跌停之后,多喜爱12月6日公告称,公司5日接到控股股东、实际控制人陈军、黄娅妮的通知,陈军、黄娅妮目前正筹划将其持有公司股份转让的事项,可能涉及某国有企业或其指定主体公司受让其大部分股份,该事项可能涉及公司的控制权发生变动。 多喜爱在12月7日投资者关系活动记录表中称,公司控股股东、实际控制人陈军、黄娅妮反馈,质押资金主要用于个人投资,在去杠杆的大环境下,投资项目尚处培育期,质押债务将于近期陆续到期,导致自身财务状况暂时遭遇流动性危机。尽管公司业绩持续向好,但不得已选择转让公司控股权来缓解还款压力,同时希望引入更具实力的投资者助力公司业绩更上一层楼。 实际上,陈军、黄娅妮不是第一次流露撤退之意。 多喜爱于2015年6月上市,上市三年多,业绩远远落后于家纺同行。从今年8月开始,多喜爱的盘面就开始跃跃欲试。最近半年时间里,A股大盘走弱,而多喜爱则逆势上扬,与数家绩优的家纺行业个股走势亦截然不同。 “股价大涨,对股票高质押和有意出走的实控人等当然是好事,稍微缓解一下平仓风险,同时转让股份的时候也能卖出相对更好的价格。”一位知情人士透露,“否则,这类个股极易跌出白菜价,但如今谁接盘、以怎样的价格接盘,则是一个新问题。” 悬念:背后诸多疑点待解 前期掐好时点“不争不抢”,后期又集中入场抢筹,并“不约而同”超比例违规举牌,上海骏胜、国亚金控的投资操作已不能用巧合来解释,一系列问题、悬念有待监管部门进一步查实、查清。 在最新投资者关系活动记录表中,多喜爱坚称:“目前未发现上海骏胜、国亚金控两家私募存在关联关系。” 但换个角度来看,如果将上海骏胜、国亚金控认定为相互独立的投资个体,那么其在多喜爱投资过程中有着大量的疑点无法按常理解释。 首先是最初投资决策环节。权益变动报告书显示,先买入多喜爱的是上海骏胜,其在今年7月18日起开始建仓多喜爱;国亚金控首次买入是在两个月后的9月18日。 而就在两私募选择投资多喜爱之前,从多喜爱股票走势便可看出,多喜爱彼时已经呈现出明显的“庄股化”特性:绝大部分时间内日成交稀少、交投清淡,单日收盘价都在极小的范围内低频波动。 “两家私募在那个时点买入多喜爱的确不合常理。正常投资机构对于高度控盘个股的投资都会十分谨慎,这也是出于对自身负责的考虑。因为缺乏流动性且被高度控盘的个股极有可能发生闪崩风险。”一位私募人士称。 上证报记者注意到,就在7月上旬,A股市场出现了多只高控盘个股闪崩的案例,在此背景下,上海骏胜、国亚金控为何还敢不顾潜在风险大举建仓多喜爱?其底气究竟来自何处?但无论何种原因,多喜爱在本月停牌前的闪崩走势,最终又验证了高控盘个股的结局。 其次,如果上海骏胜、国亚金控是两个相互独立的投资个体,那么其对于多喜爱的投资时点选择也应是独立的。但权益报告书则显示,在多喜爱已被高度控盘的背景下,上海骏胜、国亚金控的投资买入行为十分“默契”。尤其在前期吸筹阶段,上海骏胜旗下产品买入多喜爱集中在今年7月至9月中旬,随后上海骏胜选择“休息”,国亚金控则从9月中旬至10月期间建仓多喜爱,两家私募前期的买入时点没有一天重合。只有在临近公告各自买入行为前的11月30日和12月3日两个交易日,两家私募选择了一起抢筹多喜爱,且均是大手笔买入。 前期掐好时点“不争不抢”,而在临近披露前又集中入场抢筹,显然,上海骏胜、国亚金控的投资操作已不能用巧合来解释,两个独立投资个体也很难如此默契。 除了上述两点外,更令外界难以理解的是,如果上海骏胜、国亚金控是各自独立运作,为何会“不约而同”地发生超比例持股的违规举动?且同时选择在12月3日同一天告知上市公司? “其实不管这两家机构对于‘无关联’、‘相互独立’给出何种解释,面对着种种不合常理的现象,外界已对它们的关系有了客观的判断。”上述私募人士强调。 暂不论上海骏胜、国亚金控之间究竟有无关联关系且是否会导致多喜爱面临被动退市风险,仅从投资角度仍很难理解这两家私募的具体投资思路:若单纯股票投资,为何选择一个高度控盘、存在闪崩风险的庄股(如今确实已闪崩)?若超比例持股是为“突袭”夺得控股权,这也无法站住脚,因为多喜爱实际控制人整体持股比例已超过50%。那么,上海骏胜、国亚金控此番投资多喜爱背后究竟有着怎样的“王牌”? 面对着诸多异象,上海骏胜、国亚金控违规举牌多喜爱带来的一系列问题、悬念,还有待监管部门进一步查实、查清。 |

还没有用户评论, 快来抢沙发!